记者 胡群 “我的信用卡已经逾期两个多月。”电话里传来陈伟疲惫的声音,“当初申请信用卡是担心不能及时还房贷,做备用资金,过去几年中套现过几次,目前几张卡都已逾期,房贷也快断供,现在一看到催收电话就紧张。”

陈伟今年已经29岁了,2019年春天他在郑州买了一套房,并于当年十一假期结婚。为了还房贷,陈伟在郑州白天做餐饮生意,晚上送外卖。2021年,郑州的生意惨淡,就在当年底他和几位朋友一起去上海送外卖,开始几个月收入很不错,但自今年春天起,虽然吃苦不少,却赚钱不多;为及时偿还按揭就通过信用卡套现周转资金,现在几张信用卡都已逾期。

像陈伟一样遭遇信用卡不能及时还款的情况会反映在银行的财报上。财报显示,银行信用卡不良增加较快,为此,银行通过不良资产证券化及信用卡不良债权资产转让加快不良处置力度。据记者不完全统计,这些信用卡不良的未偿本息费余额超980亿元,涉及超300万户持卡人。

央行数据显示,截至二季度末,信用卡逾期半年未偿信贷总额842.85亿元,环比下降8.49%,占信用卡应偿信贷余额的0.98%。专家指出,当前信用卡违约风险存在一定压力,但仍在可控范围之内。

信用卡不良新增占比上升

今年以来,商业银行新增不良资产规模加快,银行的不良资产处置更快,因此多家银行的不良率持续处于较低水平。

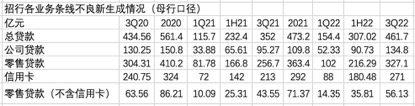

以招商银行为例,2022年三季报显示,该行不良贷款余额570.88亿元,较上年末增加62.26亿元;不良贷款率0.95%,较上年末上升0.04个百分点。前三季度中,招行新生成不良贷款461.69亿元,同比增加109.71亿元;共处置不良贷款420.26亿元,其中,常规核销174.12亿元,清收95.38亿元,不良资产证券化104.23亿元,通过抵债、转让、重组上迁、减免等其他方式处置46.53亿元。

在新增不良贷款中,尤以信用卡贷款为主,招行信用卡新生成不良贷款270.74亿元,同比增加57.58亿元,占全行新增不良贷款58.64%。

根据招行近年披露的数据,信用卡新增不良资产持续占全行新增不良资产50%以上。

数据来源:招行财报 中泰证券研究所

这与毕马威发布的《2022年中国银行业调查报告》中的股份制银行数据一致。上述报告根据5家大型商业银行(除中国银行),7家股份制商业银行,12家城商行,7家农商行2021年年报数据分析,国有大行信用卡不良资产占全行不良资产28%,股份制银行占比50%,城商行占比11%,农商行占比15%。

其中,7家股份制商业银行为平安银行、招商银行、浦发银行、兴业银行、民生银行、广发银行、渤海银行;12家城商行为中原银行、郑州银行、杭州银行、南京银行、上海银行、天津银行、成都银行、重庆银行、贵州银行、盛京银行、锦州银行、九江银行;7家农商行为青农商行、常熟银行、瑞丰银行、沪农商行、广州农商行、重庆农商行、顺德农商行。

如此之高的信用卡不良资产怎么处置?

“我们内催团队催到逾期前或刚开始逾期,大部分M2和M3(即逾期在两个月至三个月)就‘扔’出去了,委外都催不回来的话,就打包通过其他方式处置。”一位来自某股份制银行信用卡中心人士向记者称,从资产包的折扣来看,今年已明显低于前几年,有些资产包甚至低于一折。

不良ABS:278万户借款人信用卡逾期

11月14日,中国债券信息网发布《福鑫2022年第一期不良资产支持证券发行文件》,光大银行将发行1.6亿元信用卡不良债权ABS,本期资产支持证券项下的基础资产涉及4.7万户借款人,全部未偿贷款本息费总额为 26.27亿元。

11月7日,交行发布2022年“交诚”系列不良资产支持证券的注册申请报告。交行将在今年年底前在全国银行间债券市场发行15亿元不良信用卡债权ABS。今年9月份,交行已发行3.22亿元信用卡不良债权ABS,基础资产池未偿本息费余额37.74亿元,涉及借款人14万人。

今年以来,已有12家银行发行88.55亿元信用卡不良资产ABS,未偿本息费合计878.63亿元,涉及借款人274万户,平均逾期6个月。

11月4日,工行《工元至诚2022年第二期不良资产支持证券》簿记建档,该期资产支持证券将发行3.64亿元,其入池资产为信用卡不良债权,涉及分布在全国36个一级分行的80985个借款人。截至2022年6月30日,入池资产未偿本息费合计为37.54亿元,其中,未偿本金余额为31.37亿元,未偿息费余额为6.18亿元。根据联合资信的评估,该期资产池中预计可回收现金合计为4.80亿元; 根据中债资信的评估,该期资产池中预计可回收现金合计为4.50亿元。

该期ABS入池资产借款人都有什么特征?材料显示,借款人加权平均年龄42.13岁,加权平均年收入23.38万元,加权平均获得的授信额度6.84万元,加权平均逾期10.41个月。借款人所在地区以河南居多,未偿本息费月占比11.28%,资产笔数占比13.28%。其次分别为广东、四川等省份。

除工商银行外,建设银行有3笔信用卡不良资产ABS,发行规模10.41亿元,借款人数30.12万人,入池资产未偿本息费合计72.99亿元。农业银行也有3笔,发行规模5.07亿元,借款人数22.85万人,入池资产未偿本息费合计43.82亿元。中国银行有2笔,发行规模3.41亿元,借款人数7.01万人,入池资产未偿本息费合计35.72亿元。邮储银行1笔,发行规模2.26亿元,借款人数7.6万人,入池资产未偿本息费合计37.74亿元。

招行已发行3笔信用卡不良债权ABS,发行金额19.01亿元,入池资产未偿本息费余额总额116.89亿元,涉及持卡人数23.68万户。中信银行4笔,发行规模15.86亿元,借款人数36.37万人,入池资产未偿本息费合计122.69亿元。兴业银行2笔,发行规模6.66亿元,借款人数29.54万人,入池资产未偿本息费合计71.22亿元。浦发银行3笔,发行规模9.85亿元,借款人数50.6万人,入池资产未偿本息费合计186.76亿元。民生银行3笔,发行规模2.81亿元,借款人数18.71万人,入池资产未偿本息费合计61.41亿元。广发银行2笔,发行规模6.35亿元,借款人数25.22万人,入池资产未偿本息费合计71.13亿元。

“前两年银行业处置不良资产规模都在3万亿以上,今年估计也不会太少,在高达几万亿的不良贷款存量处置当中,1000亿左右的信用卡不良资产,并不算特别突出。由于信用卡贷款小额分散的特点,与一般的企业不良贷款处置相比,难度更大一些,目前资产证券化是为数不多的处置方式,但更主要的方式是直接核销。”上海金融与发展实验室主任曾刚向记者表示,当前经济处于下行期,企业营收下降,居民收入如果也面临困难,信用卡还款能力减弱,信用卡在新生成不良的同时,也在加大对原有存量不良的处置,所以信用卡不良余额以及不良率并未出现显著上升。

记者通过中国证券信息网不完全统计发现,虽然今年信用卡不良资产ABS发行数量及发行规模较高,但仍低于2021年全年水平。2021年,共有工商银行、建设银行等13家银行发行94.23亿信用卡不良债权ABS,入池资产未偿本息费合计1101.46亿元,涉及369.86万户借款人。

对比往年数据,4季度是银行发行不良资产债券ABS的高峰期,伴随着宏观经济下行、金融监管不断趋严与疫情持续多点散发,有市场观点预计银行业不良资产的处置规模将继续保持上升态势,今年剩下的一个多月是否会迎来信用卡不良债权ABS的高峰期?

“当前信用卡违约风险还存在一定压力,但我觉得仍在可控范围之内。”曾刚表示,不良资产存量规模在财报上已得到体现,而各家银行已采取一定措施以控制新生成不良资产,因此从总体上说,不良资产余额可控,而不良率可能会有下降的可能。

不良债权转让:涉及30万户持卡人

10月18日,民生银行信用卡中心在银登网上发布2022年第2期信用卡不良债权转让项目的招商公告,该期项目债权金额为3.01亿元,对应6096户债务人。

今年以来,已有建设银行、光大银行、招行等银行在银登网上发布信用卡不良债权转让项目信息,涉及不良债权规模超过103亿元,对应债务人超过30万户。其中,光大银行信用卡不良债权转让规模100.14亿元,对应28.93万户债务人。

为何有些银行选择在银登网上进行不良资产转让?

2021年初“6+12”家试点银行获准开展个贷不良批量转让工作,为大型商业银行及股份制商业银行打开个贷不良处置新窗口。截至2022年11月4日,已有589家金融机构及其子公司在银登网上开立不良贷款转让业务账户。

毕马威中国特殊资产组中国兼亚太区主管合伙人彭富强、毕马威中国重组咨询服务主管合伙人何巍烨撰文指出,个贷不良批转试点的实施有利于拓宽银行个贷不良处置渠道,为无法达到ABS打包要求的个人不良贷款提供更多解决方案。此外相较于发行个贷不良ABS,银行开展个贷不良批转工作需聘用的中介机构较少,处置周期较短,在成本效益方面具有一定优势。

但不可忽略的是,金融机构在银登网开展的不良资产债权转让的折扣一般较ABS更低,如光大银行100.14亿信用卡不良债权,转让金额为9.37亿,折扣率低于一折。

“由于小额分散,信用卡不良资产处置较难,如果要单个催收,成本较高,并不划算。但信用卡业务利率较高,直接用收益去核销不良是主要的方法,核销之后的部分资产还有残存价值,再通过ABS或信贷资产转让等方式处置,因此,残存价值较低。”曾刚认为,资产证券化虽然通过将资产转让给信托实现了真实出售和风险隔离,但鉴于信托公司缺乏不良处置能力,信托产品又存在法定期限约束,实际上不良资产证券化均安排了“清仓回购”条款,到期时一般由商业银行将剩余资产以公允价值再次购入,因此事实上并非永久性卖断。

曾刚表示,而批量转让的模式,经过官方平台竞价、交割债权文件以及通知债务人等多个流程后,由受让方以新债权人身份对不良资产进行经营管理,商业银行也从此可以和不良资产“脱钩”。因此,对于商业银行而言,将不再需要按照“账销案存”模式管理,避免了大量债权维护、资产清收、客户服务、投诉受理、系统运营等成本,对于一些清收回款率低的资产,通过此种方式处置后可以“轻装上阵”。

央行发布的《2022年第三季度城镇储户问卷调查报告》显示,倾向于“更多消费”的居民占22.8%,比上季减少1.0个百分点;倾向于“更多储蓄”的居民占58.1%,比上季减少0.3个百分点;倾向于“更多投资”的居民占19.1%,比上季增加1.2个百分点。

11月10日,央行发布的10月金融统计数据显示,住户贷款减少180亿元,其中,居民短期贷款减少512亿,同比少增938亿,较上月进一步恶化(9月同比少增181亿),国盛证券首席经济学家熊园认为,这反映疫情影响下居民消费进一步走弱。

“当前国内经济虽然有恢复,但仍处在比较困难的状态之中,下行压力依然不小。疫情反复影响消费,目前的消费增速仍明显低于疫情前水平。”植信投资首席经济学家兼院长连平认为,居民避险与储蓄意识的降低需要时间。近三年来疫情所带来的社会成本也需要在今后的几年内慢慢消化,推高了社会收入恢复的隐性门槛。

“当初买房和结婚时向亲友借的钱还没有还完,现在实在不好再张口。买房是为了结婚,原计划过几年卖掉郑州的房子,回家乡县城发展,但现在房价还没有当初买房时高,不能卖。”陈伟说,“我父母现在每月资助几千块钱,但我们优先还房贷,也希望银行能够宽限一段时间还信用卡。”

(应受访者要求,陈伟为化名)

京公网安备 11010802028547号