编者按:2012年至今的十年时间中,中国经济经历了从高速增长迈向新常态的换挡,国有、民营、外资三驾马车在经济的起伏中保持了增长的韧性,民营经济在GDP中的占比从50%上升至60%以上,并贡献了五成以上的税收、七成以上的技术成果以及八成以上的城镇劳动就业岗位。

在规模增长之外,十年时间中,民营企业在起伏的经济中发生了何种变化,遇到了何种问题,是否寻找到了前进之途,其脉络和解答或许就藏在庞杂、详实的数据和案例之中。

陈永杰/文 税收是国家财力和综合实力的主要体现,是平衡城乡、地区和人群收入差距、实现共同富裕的基础。税收源于企业、机构及其劳动者的创造。国有、民营和外资企业及其劳动者,是税收的最大创造者。

一、国有、民营和涉外企业税收总体情况

以下为近十年来主要年份国有、民营、外资税收主要数据:

2012年、2015年、2020年和2021年的四个年份,国有企业税收占全国税收的30.7%、31.7%、24.3%和24.7%;民营企业占全国税收的48%、50%、59.7%和59.6%,外资企业占19.6%、18.2%、16.0%和15.7%。

从2012年到2021年的9年间,全国税收总额增长了70.4%,年均增长6.1%。

其中,国有控股企业税收年均增长3.6%,占全国税收的比重,2012年为30.7%,2021年占比为24.7%,占比下降近6个百分点;涉外企业税收年均增长3.5%,占全国税收的比重,2012年为19.6%,2021年为15.7%,占比下降约4个百分点;民营企业税收年均增长8.3%,占全国税收的比重 ,2012年 为 48%,2021年 为59.6%,占比提高11个多百分点。民营企业已经成为国家税收来源的最大主体。特别值得关注的是,“十三五”期间五年中,除2016年之外,2017年以来,全国国有控股企业税收总额连续4年下降,占比已经降至只占全国的1/4,但2021年明显回升。(见表1)

二、国家经济发展和市场主体增加推动税收增长

税收增长源于国家经济增长,国家经济增长源于市场主体及其产出的增长。

中国经济总量连上新台阶。2013—2021年,我国国内生产总值年均增长6.6%,高于同期世界的2.6%和发展中经济体的3.7%的平均增速。2012、2015、2020和2021年,国内生产总值相继跨越50、60、100和110万亿元大关,按不变价计算2021年为2012年的1.8倍。

国家税收与财政实力增强。2012年至2021年,国家税收总额从110740亿元增长到188737亿元,按当年绝对数据计算,年均增长6.1%。2021年,全国一般公共预算收入达到20.3万亿元,按同口径计算,2013—2021年年均增长5.8%。二项指标均明显低于GDP的增速(按当年绝对数计算年均增长8.7%),反映近十年全国的税收负担有所下降。

市场主体增加及产出增长。经济增长与财税增加,来自各类市场主体的增加和其产出的增长。2012年至2021年,中国的企业法人主体增长十分迅速。全国企业法人主体,2012年为828.7万家,2015年为1259万家,2020年为2506万家,8年增长了2倍多,年均增长14.8%,2021年又有新增长。另外,全国个体工商户增长也十分迅速,2021年达到1.5亿户,2012年城乡个体工商户为8600万人。

民营经济成为市场主体增长的最大主体。从2012年到2020年的八年间,全国新增企业法人共1854万个,其中,新增民营企业法人1845万个,占全国新增企业法人的99.5%。城乡个体工商户则增加了6000多万户。需要特别指出的是,2012年以来,国有控股企业数量虽然增长较小,但大型国有控股企业的规模扩大较快。同时,民营企业数量扩张十分迅速,其中的规模以上企业数量与规模扩张也较迅速。

全国企业和市场主体的数量扩张,国有企业、民营企业和外资企业等市场主体的规模扩张、质量提升、产出增长和效益提高,推动中国经济的稳定增长,推动了中国财税的稳定增长。

三、国家政策环境保证了税收稳定增长

2012年以来的近十年,中国经济遇到了国际国内各种矛盾与困难的巨大冲击,国家税收政策环境的改善和各类税收政策的适时调整,就成为保障经济增长、支持企业发展、稳定国家财税收入的重要条件。为此,国家出台了一系列税收支持与优惠政策。

推进税收征管规范与改革。主要法规政策有:2012年9月国务院出台《中华人民共和国税收征收管理法实施细则》;2014年的《国务院关于清理规范税收等优惠政策的通知》;2015年的《国务院关于税收等优惠政策相关事项的通知》;2016年10月的《关于整顿税收秩序加强税收管理的决定》和国务院办公厅关于转发国家税务总局深化税收征管改革方案的通知;2021年4月的中共中央办公厅、国务院办公厅印发《关于进一步深化税收征管改革的意见》等。

中小微企业和就业税收优惠。主要相关政策有:2014年10月的国家税务总局《关于进一步加强小微企业税收优惠政策落实工作的通知》;2014年10月的《国务院关于批转国家税务总局加强个体私营经济税收征管强化查帐征收工作意见的通知》;2015年7月财政部、国家税务总局等部门的《关于扩大企业吸纳就业税收优惠适用人员范围的通知》;2018年12月财政部和国家税务总局等部门的《关于进一步落实重点群体创业就业税收政策的通知》;2019年8月,财政部和税务总局四部门《关于进一步支持和促进重点群体创业就业有关税收政策的通知》;2019年10月财政部《关于实施小微企业普惠性税收减免政策的通知》;2020年5月国家税务总局《关于支持个体工商户复工复业等税收征收管理事项的公告》;2022年2月,财政部和税务总局《关于延长部分税收优惠政策执行期限的公告》等。

加大出口退税力度政策。主要相关政策有,2015年5月,国务院《关于延长沿海开放城市和地区部分税收优惠政策的批复》;2020年财政部、海关总署和税务总局出台了《关于因新冠肺炎疫情不可抗力出口退运货物的相关税收规定》;2021年4月财政部和国家税务总局出台了《关于2021-2030年支持新型显示产业发展进口税收政策的通知》;2021年4月,财政部和国家税务总局出台了《关于“十四五”期间支持科普事业发展进口税收政策的通知》;2021年4月,财政部和国家税务总局等部门出台了《关于“十四五”期间能源资源勘探开发利用进口税收政策的通知》;2021年12月,工信部等五部门出台了《关于调整重大技术装备进口税收政策有关目录的通知》等。

优化税收营商环境。相关政策有,2018年8月,国家税务总局发布了《关于贯彻落实全国深化“放管服”改革转变政府职能电视电话会议精神 优化税收营商环境有关事项的通知》,提出了十项措施:扩大税收营商环境试点范围,加快推进电子税务局建设,压缩房地产交易办税时间,推进首次申领发票1日办结,推行个体工商户承诺制税务注销,实行纳税人网上自主更正申报,推进网上办税系统与企业财务软件对接,简化税务迁移、注销流程,限时解决办税堵点问题,建立暗访、追责机制等。2018年9月出台了《全国税务系统进一步优化税收营商环境行动方案(2018年—2022年)》的通知,宣布开展38项优化税收营商环境的任务。2020年9月,税务总局等十三部门制定了《关于推进纳税缴费便利化改革优化税收营商环境若干措施的通知》,提出了十六项政策措施。

四、三类企业税收明显增加,民营企业贡献更为显著

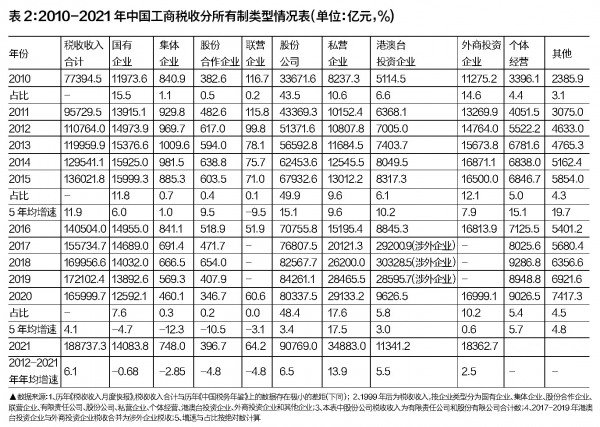

2012年至2021年,全国税收保持了稳定增长,按当年绝对数计算,9年平均增速为6.1%。按注册企业的10个类型分,9年来,(未改制)国有企业的税收年均增长为-0.68%,其主要原因是改制国企增加、非改制国企明显减少。集体企业、股份合作企业和联营企业等三类企业,整体税收呈明显的负增长趋势,主要原因是这三类企业数量(因改制为其他类型或市场自然淘汰)大幅度减少,其税收自然下降。股份公司(包括股份有限公司和有限责任公司)税收年均增长6.5%,高于全国平均增速。从企业数量看,股份公司中有大约1/4为国有控股公司,其余为民营控股公司。私营企业税收年均增长17.5%,增速最高。主要原因是私营企业大幅度增加。需要特别指出的是,这里的私营企业,是指自然人控股企业,不包括股份公司中的私营控股公司。港澳台商投资企业,税收年均增长5.5%,略低于全国平均增速。外商投资企业,税收年均增长2.5%,明显低于全国平均水平。(见表2)

按三大类控股企业类型分,国有控股、民营企业和涉外企业在我国税收中的总量与增量贡献情况是:

2012年,国有控股企业总量贡献为30.7%,2013年(无2012年数据)的增量贡献是27%;涉外企业的总量贡献是19.6%,2013年的增量贡献是13%;民营企业的总量贡献是 49.7%,2013年的增量贡献是60%。

2015年,国有控股企业的税收总量贡献为31.7%,增量贡献是52%;涉外企业的总量贡献是18.2%,增量贡献是-2%;民营企业的总量贡献是50.1%,增量贡献是51%。

2020年,全国税收总额下降,国有控股企业的税收总量贡献为24.3%,增量贡献是-38%;涉外企业的总量贡献是16%,增量贡献是-32%;民营企业的总量贡献是58.9%,增量贡献是-30%。

2021年,国有控股企业的税收总量贡献为24.7%,增量贡献是28%;涉外企业的总量贡献是15.7%,增量贡献是13.5%;民营企业的总量贡献是58.9%,增量贡献是59.9%。(总量见表1,增量见表3)

(作者系大成企业副院长)

京公网安备 11010802028547号