会议费对公司来说是常见的一项支出,会议场地的提供方一般也都能同时提供餐饮配套的服务,但是对会议餐费是否可以包括在”会议展览服务“中开票,却一直存在争议,今天我们就一起来学习一下相关政策,希望能让看到的朋友在处理相关问题时有一些启发。

一、“配套服务”没有更进一步解释带来的问题

《财政部 国家税务总局关于明确金融 房地产开发 教育辅助服务等增值税政策的通知》(财税[2016]140号)是一个非常重要的文件,它对当时营改增后的许多争议问题进行了解答,和我们今天话题有关的是第十条:“宾馆、旅馆、旅社、度假村和其他经营性住宿场所提供会议场地及配套服务的活动,按照“会议展览服务”缴纳增值税。”

对开票方来说,会议展览属于现代服务税目,但和生活服务税目的餐饮住宿适用的增值税税率没区别,一般纳税人税率是6%(2019年10月1日到2022年12月31日,餐饮住宿加计抵减15%,要比会议展览多5%),小规模纳税人征收率是3%。因为餐费开不出专用发票,下家没法做进项税抵扣。这就导致了文件发布后,一些企业开始将不属于会议费的餐费开成了会议费。

后来税局应该是发现了这个问题,许多地区税局在公开或热线答疑中,一般还都是明确餐饮、住宿要单开票,不能一并将餐费按会议费算。我对这种处理还是有些疑问的,当然我并不是说企业把什么餐费都开成会议费对,而是因为这么处理,导致了许多实际发生的会议餐费也无法按“会议展览服务”开票。

二、对会议的“配套服务”如何理解?

财税[2016]140号并未对第十条中提到的会议“配套服务”做进一步解释,其他税局发布的文件中也没有。

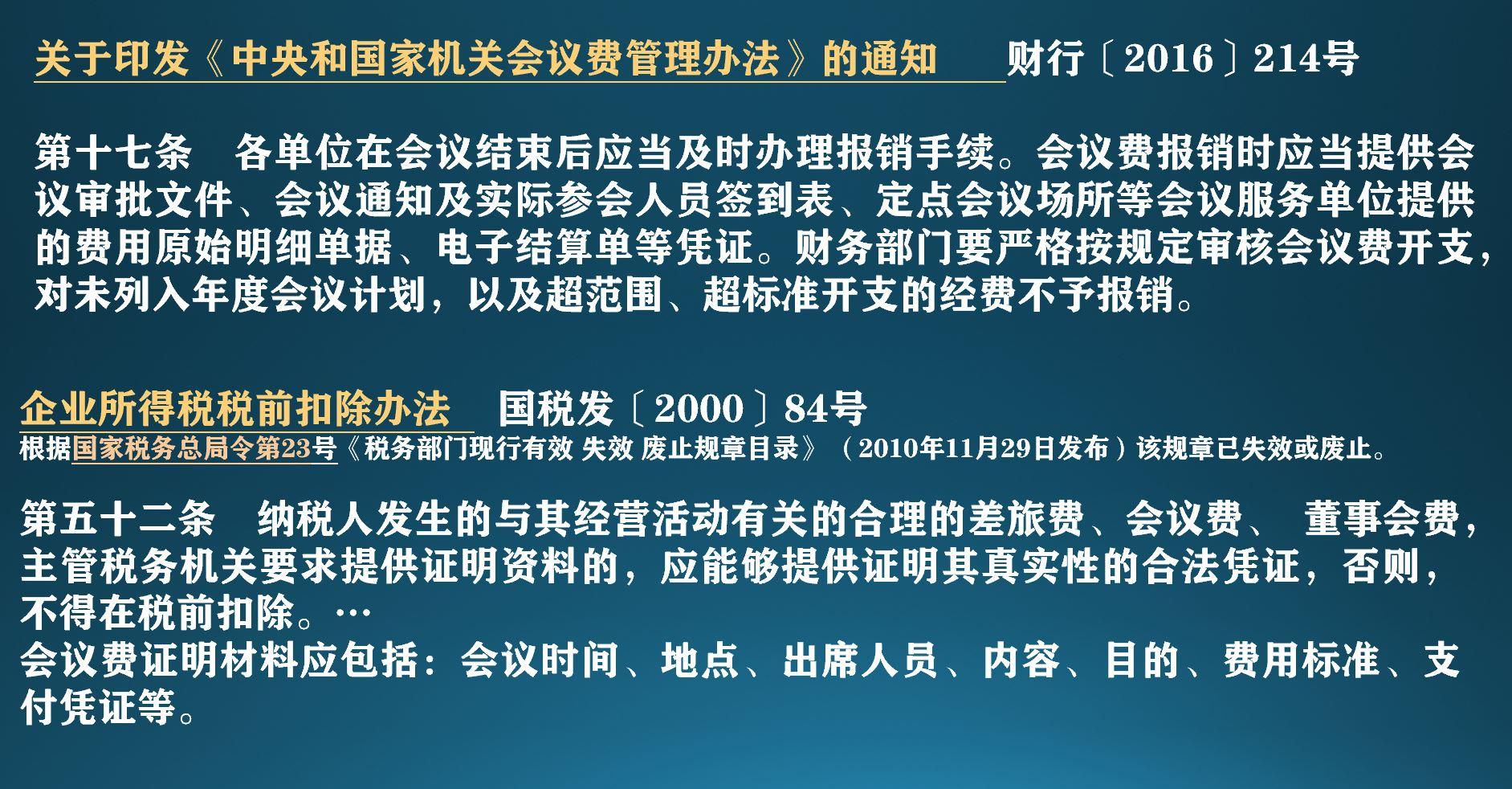

《中央和国家机关会议费管理办法》的通知(财行[2016]214号)第十四条规定:“会议费开支范围包括会议住宿费、伙食费、会议场地租金、交通费、文件印刷费、医药费等。”如果税局没有规定,从财行[2016]214号文件中可以看到餐饮是明确包括在会议费中。

另外从对国家对“市场主体法无禁止即可为”管理思路,如果税局的任何文件中均未明确餐饮不应包括在“会议展览服务”当中,那么会议实际发生的餐费是否应该开到会议费中?

三、会议费报销应提供什么依据?

现行有效的税局文件并未明确会议费报销应提供何依据,对会议费报销的依据,实际还是参考2010已经废止的《企业所得税税前扣除办法》。现在可以找到的其他部门文件是《中央和国家机关会议费管理办法》的通知。

从企业的角度,为了会议费的增值税进项税可以抵扣,企业所得税税前可以扣除,建议会议费报销时从严要求。

四、小结

我个人意见,根据现行政策,会议餐费应该包括在“会议展览服务”中,但如果某些企业为了少缴税而要求餐饮企业将日常招待餐费开成会议费那就属于虚开发票,需要按法律规定处罚。

因为会议餐费是否可以包括在会议费中现阶段存在争议,建议企业也可以通过咨询12366热线或其他渠道,获得当地的政策执行口径,避免不必要的损失。

最后还是希望可以有文件或官方正式答疑对会议“配套服务”给予明确的界定,对会议费如何列支做出明确,既避免被不法之徒钻空子,也避免合法企业受损失。

京公网安备 11010802028547号

京公网安备 11010802028547号