王晋斌/文

美联储货币政策已经从就业优先急转通胀优先。激进的刺激政策叠加事前难以预计的供给冲击,导致了美联储货币政策从一个极端走向另外一个极端。美联储维持就业和物价稳定的货币政策目标之间没有表现出平衡关系,表现出来的更像是一个“钟摆”关系。这种“钟摆”关系使得美联储货币政策对世界经济的负面溢出效应最大化。

8月26日,杰克逊霍尔全球央行年会上美联储主席鲍威尔再度强调了“通胀不停,加息不止”。并认为利率“再一次的异常大幅度上调可能适宜”,这意味着9月份再次加息75个基点的可能性大为增加。鲍威尔暗示利率将在一段时间内保持高位,显著减低了市场有关美联储货币政策可能在2023年转向的预期。

美联储今年3月份开始加息,3月份美国经济中失业率3.6%,通胀率CPI同比8.6%,PCE同比6.6%。美联储一直到去年下半年后期才开始重视通胀,去年10月份美国经济中通胀率已经很高了,CPI同比6.2%,PCE同比5.1%,但失业率4.6%。美联储偏执地坚持了就业优先的货币政策,失业率从2020年4月份的峰值14.7%一直下降至今年7月份的3.5%,回到了疫情前2020年1-2月份3.5%的失业率,这也是60年以来美国经济中的最低失业率(图1)。

图1、美国经济中的物价与就业(%)

数据来源:Federal Reserve Bank of St. Louis.

美联储一直等到失业率降至今年3月份的3.6%后才开始加息,一方面是美联储对于供应冲击的持久性出现了误判;另一方面还在于美联储新货币政策框架纵容了美联储对通胀的过高容忍度。

这一次鲍威尔的讲话与前几次不同,这一次鲍威尔明确了前瞻性的指引,并强调了通胀优先。通胀不下去,美联储加息的步伐不会停止,加息至中性利率水平之上基本已经定局,并将这一高利率持续运行一段时间。控制通胀比支持增长更为重要,美联储目前的首要任务是降通胀,需要牺牲一定的增长。

从图1中,可以看出,7月份CPI和PCE同比增幅分别为8.5%和6.3%,两者分别比6月份的同比9.0%和6.8%有较为明显的下降,且市场预期美国通胀率可能在6月份已经见顶。但鲍威尔依然发表了控通胀的强硬立场,在某种程度上超出了市场预期,美国三大股指均出现了3%-4%的暴跌,市场用行动回应了鲍威尔的讲话。

鲍威尔的强硬表态,并提供了前瞻性的可能继续异常大幅度加息的指引,可能有以下几个原因。

首先,美联储需要帮助市场形成严格控通胀的预期。不放“鹰”,市场会反向博弈,这很不利于控通胀,也打乱了美联储耐心控通胀的节奏。就像目前看到的,剔除8月28日鲍威尔讲话当天的跌幅,道琼斯指数和标普500指数今年以来的跌幅在10%左右,这完全不像4个月美联储快速加息225个基点的市场表现,因为市场在定价明年美联储货币政策转向。因此,美联储必须要为市场形成明确的严格控通胀预期。

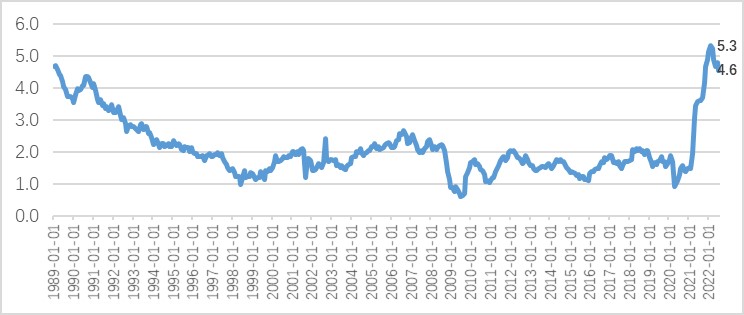

其次,美联储认为工资物价螺旋机制已经形成。7月份核心PCE同比4.6%,比今年2月份同比5.3%有所下降,但依然是33年以来的高位(图2)。核心PCE的上涨和持续说明了美国经济中工资物价螺旋机制已经形成,必须以增加失业率为代价来降低通胀。3.5%的失业率给了美联储进一步紧缩的底气,我们也许会看到在失业率超过4%之后,美国经济中的核心PCE才有可能出现较为明显的下降。

图2、美国经济中核心PCE(同比,%)

数据来源:BEA.

再次,美联储看清楚了通胀的演变,但货币政策除了紧缩别无他法。美联储纽约分行的一项研究表明,2019-21年期间美国60%的通货膨胀是由于商品需求激增所致,而40%是由于供给侧的问题,供给冲击放大了需求对物价的影响(Julian di Giovanni, August 24, 2022)。美联储旧金山分行的一项研究也表明(Shapiro, Adam., 2022),今年以来美国经济中供给冲击对通胀的贡献率首次超过了需求对通胀的贡献率,截至到今年5月份,供给冲击的贡献率略超50%。一般情况下,货币政策紧缩对供给冲击型通胀抑制作用并不敏感,除非大幅度的紧缩,才可能会通过总需求大幅度下降影响到供给价格的下降。

最后,美联储判断如果不及时紧缩,成本冲击形成“滞胀”的概率会显著增加,美联储在尽力博一个避免“滞胀”的机会。

在继续异常大幅度加息的预期下,如果通胀在明年上半年出现了较为明显的缓和,2023年美国经济就可能减少出现停滞的概率。目前国际机构及美联储自身对2023年美国经济增长率的预测是比较低的。如果通胀持续不退,居民实际购买力下降带来的内生性需求下降和成本冲击会加大美国经济“滞胀”的风险。

美联储也许判断了地缘政治冲突带来的政治成本具有长期性。叠加疫情、极端天气等因素,使得能源食品价格具有高位运行的支撑;而逆全球化思潮和行为导致了全球化“套利”带来成本下降的机会大幅度减少,而疫情冲击后就业习惯的改变使得提升劳动参与率也很困难,劳动力成本也在上涨。在全球成本处于较快上涨的通道中,努力增加供给的能力在减弱,也许只有更大的紧缩才能控制高通胀。

由于美联储“异常大幅度紧缩”的预期以及这种预期并未结束,欧元区货币政策的步伐进一步落后于美联储的步伐,高通胀下的强美元对全球经济的负面溢出效应还会持续,也许欧元跌破欧元美元平价关系会持续出现,全球货币普遍贬值会带来物价上涨的压力,这是美联储紧缩通过美元货币体系向全球转嫁通胀的基本方式。

总体上,美联储货币政策已经从就业优先急转通胀优先。激进的刺激政策叠加事前难以预计的供给冲击,导致了美联储货币政策从一个极端走向另外一个极端。美联储维持就业和物价稳定的货币政策目标之间没有表现出平衡关系,表现出来的更像是一个“钟摆”关系。这种“钟摆”关系使得美联储货币政策对世界经济的负面溢出效应最大化。

京公网安备 11010802028547号

京公网安备 11010802028547号