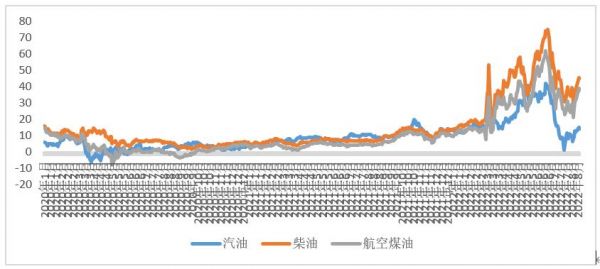

记者 黄一帆 近半年来,新加坡成品油裂解价差正创下近十年以来历史新高。

据记者8月25日获得的Platts平台数据显示,8月19日,东南亚汽油、柴油、航空煤油的裂解价差分别为14.19美元/桶、44.97美元/桶、38.13美元/桶。而2021年同期,上述数字为9.38美元/桶、7.12美元/桶、4.36美元/桶。

“所谓成品油裂解价差,简而言之,即石油(原油)炼成汽/柴/煤油,汽/柴/煤油的价格减去原油的价格所得的价差。这意味着,成品油裂解价差越大,对于以石油为原材料的炼化企业而言,利润越大。”一位华东券商石化行业分析师向记者解释。

8月23日,恒逸石化(000703.SZ)发布中期业绩。据其中报显示,2022 年上半年公司实现营业收入798.04 亿元,同比增长 30.56%;实现归母净利润18.13亿元,同比下降 18.01%。其中Q2单季度公司实现营收 465.52 亿元,同比增长54%,环比增长40%;实现归母净利润10.81 亿元,同比增长8%,环比增长48%。

具体看恒逸石化主要的控股参股公司,恒逸石化的文莱炼化业务运营主体恒逸文莱实现净利润26.1亿元,同比增长212.3%,已超过2021年全年12.5亿元的盈利水平,创文莱炼化项目投产以来的历史新高。

恒逸石化一位内部人士告诉记者,该公司文莱项目一期产品主要为成品油及芳烃产品。而在过去三年,东南亚炼油产能净新增仅1325万吨,公司一期产能占比达到60.38%。

东南亚成品油裂解价差图 数据来源:Platts平台

信达证券石化行业分析师陈淑娴指出,东南亚成品油价差高位主要由于供需导致。“新冠肺炎疫情加速欧美炼厂淘汰,在政府政策倒逼和新旧能源转型过程中,欧美炼油商未来增长引擎放在可再生燃料领域。”

因此,陈淑娴认为,油田上游资本开支长期不足支撑原油价格高位运行,海外炼油供需缺口推动了成品油价差高景气。光大证券分析师赵乃迪也认为,目前东南亚成品油市场需求端缺口较大,供给端受基础设施建设不足、疫情扰动、地缘政治等因素影响,新增产能供给不足。

天风证券分析师张樨樨认为,当前行业正处于历史上第三轮炼厂关停潮。“Covid-19是主要的催化剂,2020年全球炼厂开工率下降到73%。根据IEA,宣布在2020-2026年关停的炼厂达到360万桶。”

记者翻阅恒逸石化公告发现,恒逸石化投资文莱一期项目即PMB石油化工项目的本意是为了“为培育新的业务及利润增长点,打通现有精对苯二甲酸(PTA)-聚酯产业链瓶颈,化解原料供应的市场风险。”同时以文莱项目为支点加大其国际化步伐。

根据彼时投资规划,PMB 石油化工项目一期投资估算为 42.92亿美元,建设 800 万吨/年炼化装置,以及相应的原油、成品油码头、电站等配套工程,建成后主要产品的年产能为 PX150万吨、苯 50 万吨、柴油 150 万吨、汽油 40 万吨、航空煤油 100 万吨、轻石脑油 150万吨。

该项目实际总投资34.45亿美元,并于2019年11月正式投产。2022年上半年,该项目效益大幅改善。主要产品包括汽油、柴油、航空煤油等成品油及PX、苯等化工品,产品种类丰富。上半年,成品油、化工品等产品销售顺畅,炼油产品、化工产品产量分别为313.32万吨、104.86万吨;销量分别为313.11万吨、105.99万吨,产销率维持100%,经营水平持续提升。在8月24日恒逸石化发布的业绩说明会上,其高管透露,公司正积极推进文莱二期项目,目前文莱二期项目已获得文莱政府的初步审批函。根据项目规划,正在有序开展围堤吹填施工等工作。

该高管同时也向市场解释了原油价格对于公司产品价差的影响:公司产业链各产品裂解价差最终由市场供需关系决定,而非原油价格。在产品供需关系不变的情况下,原油价格波动与各产品价差的相关性相对较小。以东南亚成品油市场为例,在供需关系中长期持续偏紧的背景下,东南亚成品油市场仍将继续维持超景气水平。

京公网安备 11010802028547号