王晋斌/文

今年以来,人民币对美元金融汇率贬值了约6%,但人民币名义有效汇率指数(CFETS等)却升值了,人民币金融汇率与贸易汇率出现了背离。考虑到购买力平价偏离,BIS广义人民币实际有效汇率贬值了近4%,这是中国物价相对稳定的结果。保持物价稳定是今年下半年中国经济工作的基础。只有物价稳定,宏观政策发力才有空间;只有物价稳定,人民币贬值才能成为出口的有利因素。

截至7月20日,今年以来美元指数约升值了11.5%,而人民币兑美元(CFETS)大约贬值了约6%,人民币汇率保持了相当的稳健性。截至7月15日,CFETS、BIS和SDR人民币汇率指数分别升值了1.34%、2.53%和1.52%。人民币兑美元双边汇率(金融汇率)和人民币一篮子货币汇率(贸易汇率)出现了明显的背离。人民币兑美元贬值并没有导致人民币名义有效汇率(一篮子货币汇率)贬值,反而出现了升值。

在2020年全球金融大动荡之后,人民币金融汇率与贸易汇率也出现过小背离。2020年5月28日CMF上发表了《人民币贸易汇率与金融汇率的小背离》,只是今年以来人民币贸易汇率和金融汇率背离的时间相对长,幅度也相对大一些。而且,我们判断这种背离可能还要持续相当一段时间,这对中国经济的出口来说,是一个负面因素。

人民币汇率制度是保持一篮子货币稳定,在保持一篮子货币稳定的基础上倒推出人民币对美元的双边汇率(金融汇率)就有可能出现相对大一些波动幅度。在一篮子货币定价机制下,由于篮子货币中有货币对美元的贬值幅度较大,通过套算换算过来的人民币对这些货币就是升值的,结果导致人民币对美元是贬值的,人民币一篮子货币汇率还是升值的。

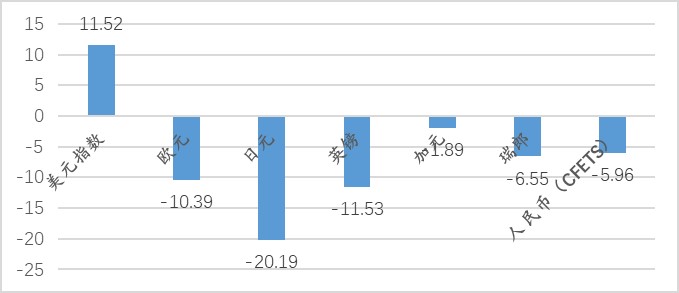

今年以来,高通胀的持续压力迫使美联储采取了力度较大的紧缩政策,美元指数中欧元占比57.6%。欧元区货币政策到目前为止仅仅是停止购债,欧元区经济控通胀面临的因素更为复杂,导致欧元区货币政策收紧显著落后于美联储。同时,美元指数中的日元占比13.6%,日本继续实施宽松的货币政策。可见,美元相对定价锚中占比81.2%的货币走软,直接导致了美元走出了高通胀下的强美元轨迹。美元指数中所有货币今年以来兑美元都出现了不同程度的贬值,尤其是日元和欧元、英镑的跌幅是比较大的,都超过了10%(图1)。

图1、美元指数、美元指数中货币以及人民币汇率的变动幅度(%)

数据来源:WIND。截至时间7月21日上午9:30。

在美元指数中,中国的贸易伙伴欧元区、日本和英国,其货币兑美元的贬值幅度显著超过了人民币兑美元的贬值幅度,换算过来导致人民币兑欧元、日元以及英镑是升值的。当然,中国贸易伙伴的数量远超过美国及美元指数中经济体的数量,即使按照CFETS篮子来看,也有24中货币,而在BIS人民币汇率指数的广义货币篮子中,有40种货币。在强美元走势下,篮子中很多新兴经济体货币兑美元贬值幅度超过人民币兑美元贬值幅度,导致人民币对这些货币是升值的。结果就出现了人民币兑美元是贬值的(目前美元在CFETS篮子中的占比18.79%),但一篮子货币指数(CFETS)是升值的。这一点在SDR人民币汇率指数的升值上看的更为清楚,由于欧元、日元和英镑兑美元的贬值幅度要显著高于人民币兑美元的贬值幅度,导致了今年以来人民币兑美元贬值,但SDR人民币汇率指数是升值的。

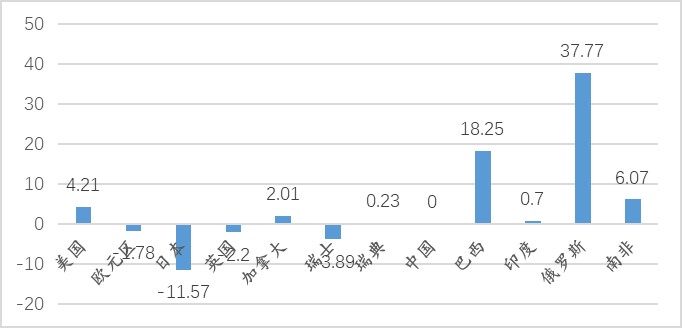

如果采用BIS广义的名义有效汇率来看,人民币今年以来没有变化(图2)。这就是说,从广义名义有效汇率指数来看,人民币兑美元贬值了近6%,但名义有效汇率不变。这就是说,在BIS广义货币篮子的货币权重下,人民币兑美元的贬值被人民币兑其他货币的升值恰好对冲了。

图2、美国、美元指数经济体以及金砖五国名义有效汇率的变化(%)

数据来源:BIS effective exchange rate, Nominal, Broad Indices, Monthly averages; 2010=100.注:样本时间是今年6月相对于去年12月的变化率(以下同)。

图2也显示了巴西、俄罗斯的广义名义有效汇率出现了较大幅度的升值,巴西雷亚尔兑美元出现升值的主要原因是,巴西为了控制通胀大幅度持续加息。今年6月份巴西通胀了达到11.89%,巴西央行基准利率目前高达13.25%,利差扩大导致资本套利流入,推动了巴西货币的升值。此外,由于国际市场上大宗商品价格上升,巴西作为大宗商品出口大国受益,也助推了巴西货币的强势。尽管从6月份开始,雷亚尔兑美元开始贬值,但相对于去年底,雷亚尔兑美元还是升值的。俄罗斯主要是采用了天然气美元结算,并开始管制资本外流,卢布开始显著升值,导致了俄罗斯广义名义有效汇率升值了37.8%,这对俄罗斯的出口来说,无疑是显著负面因素。

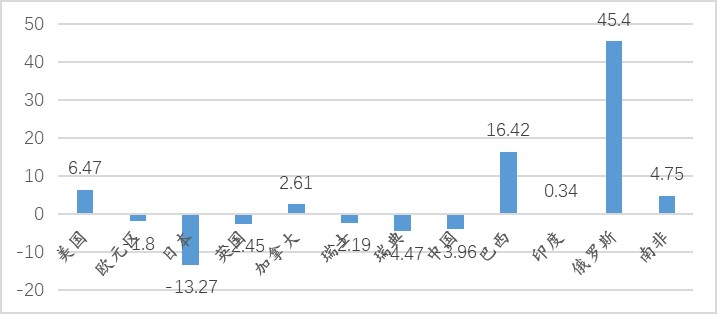

如果购买力平价发生了偏离,我们进一步从实际有效汇率指数来看,我们就会发现,人民币兑美元贬值近6%,得到了实际有效汇率贬值近4%的结果(图3),这对中国经济出口来说是利好因素。当然,美元指数中大多数货币的实际有效汇率指数都是下降的,这些经济体的商品相对于美国的商品来说,在国际市场上更具有价格竞争优势,这也是美国贸易逆差今年以来高位运行的原因之一,今年1-5月份美国货物贸易逆差高达5550.2亿美元。

图3、美国、美元指数经济体以及金砖五国实际有效汇率的变化(%)

数据来源:BIS effective exchange rate, Real (CPI-based), Broad Indices, Monthly averages; 2010=100.

虽然美元指数中经济体都是实际有效汇率贬值,但情况大不一样。比如,欧元区就比较难受,因为欧元兑美元贬值超过10%,但只得到了实际有效汇率贬值1.8%,原因在于欧元区的通胀太高了,6月份欧元区通胀率(HICP)高达8.6%,高物价降低了欧洲商品在全球市场上的竞争力。而俄罗斯实际有效汇率升值了45.4%,主要是俄罗斯通胀率更高,6月份通胀率高达15.9%,过高的物价加上货币的升值将对俄罗斯出口产生显著的负面影响。

至此,我们看待人民币金融汇率和贸易汇率之间的背离,我们就会发现,人民币兑美元贬值即使带来了名义有效汇率的升值,但实际有效汇率依然是贬值的,这直接得益于中国物价水平控制的好。今年6月份中国经济中CPI同比2.5%,今年上半年同比只有1.7%,这是导致人民币对美元贬值依然有利于出口的重要原因。

保持物价稳定是今年下半年中国经济工作的基础。只有物价稳定,宏观政策发力才有空间;只有物价稳定,人民币贬值才能成为出口的有利因素。

京公网安备 11010802028547号

京公网安备 11010802028547号