高瑞东/文

一、6月经济数据进一步回升

事件: 2022年7月15日,国家统计局发布2022年6月经济数据。

【1】二季度GDP增速0.4%,wind一致预期1.1%,前值4.8%;

【2】生产单月增速3.9%,wind一致预期4.5%,前值0.7%;

【3】固投累计增速6.1%,wind一致预期5.9%,前值6.2%;

【4】社零单月增速3.1%,wind一致预期-0.5%,前值-6.7%。

核心观点:

6月经济在5月的基础上进一步修复,基建投资增速反弹至两位数,制造业投资、社零、出口增速均出现回升,但房地产投资却出现回落,恢复尚需时间。经济已经走过低点,向前看,预计三季度基建增速将持续反弹,社零、房地产投资也有进一步向上修复的空间,下半年经济将延续复苏势头,全年经济走出V型曲线。

考虑二季度受疫情冲击较大,实现全年5.5%左右预期增速目标有挑战。上半年GDP累计增速2.5%,若全年GDP增速达到5%到5.5%区间,对应下半年单季度增速落于7.1%至8.1%区间。

二、GDP:实现全年5.5%目标有挑战

二季度经济增速回落至0.4%,略低于市场预期。一季度GDP增速4.8%,二季度在疫情冲击下,GDP单季度增速回落至0.4%,达到2020年二季度以来的低位。

从生产法来看,第一产业增速表现平稳,小幅回落1.6个百分点至4.4%。第二、第三产业分别较一季度回落4.9和4.4个百分点,单季度增速回落至0.9%和-0.4%,对经济构成较大拖累。

从支出法来看,五大分项的二季度单季度增速,相对一季度均出现回落,房地产投资、制造业投资和社零回落幅度超过8个百分点,基建和出口分别回落2和3个百分点。

考虑到上半年GDP累计增速2.5%,若全年GDP增速达到5%到5.5%区间,对应下半年单季度增速为7.2%至8.1%区间。国家统计局在7月15日的新闻发布会上表示,当前世界经济滞胀风险上升,外部不稳定不确定因素增加,国内需求收缩、供给冲击、预期转弱三重压力犹存,实现全年经济增长预期目标有挑战。

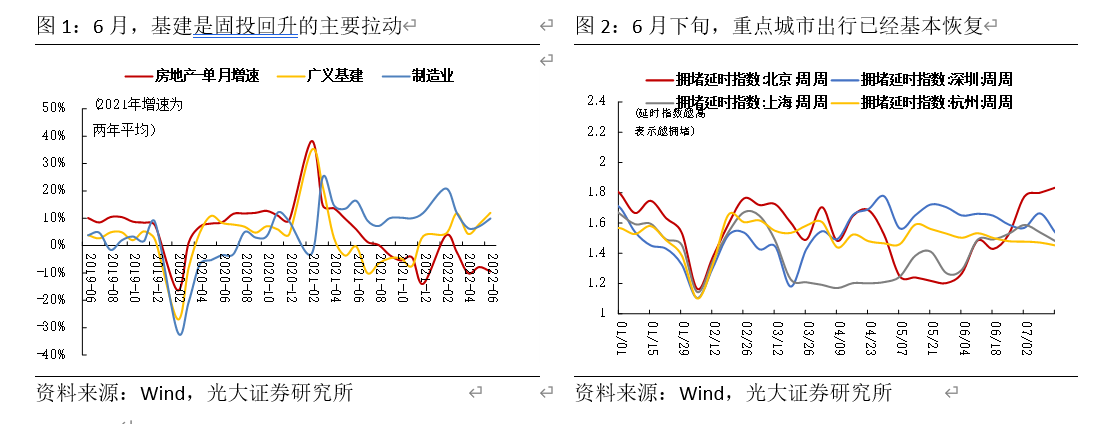

三、基建:大幅反弹,三季度将持续发力

6月固投单月增速进一步反弹,超市场预期。6月固投累计增速6.1%,略超wind一致预期5.9%。6月固投单月增速5.8%,高于4月的2.4%和5月的4.7%。其中,房地产、制造业、(广义)基建单月增速分别为-9.4%、9.9%和12.0%,房地产跌幅较5月扩大1.6个百分点,制造业和基建增速分别较上月提升了2.9和4.1个百分点。

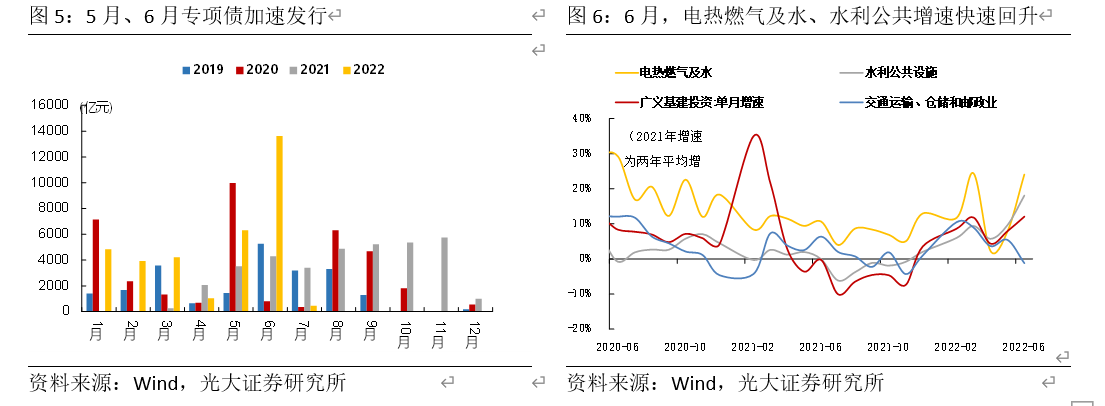

6月专项债加速发行,基本完成全年发行任务。5月30日全国财政支持稳住经济大盘工作视频会议指出,要确保今年新增专项债券在6月底前基本发行完毕。6月新增专项债发行约为1.36万亿,刷新单月发行历史记录,累计完成发行3.39万亿,基本完成全年任务。

基建融资端和项目端同步发力,增量政策不断加码,预计三季度基建将持续反弹。融资端来看,二季度专项债加速发行,6月29日国务院常务会议决定,通过发行金融债券等筹资3000亿元,用于补充包括新型基础设施在内的重大项目资本金,为专项债项目资本金搭桥。项目端来看,年初以来多次顶层会议均强调要加速项目审批,5月13日新华社刊登国务院第五次廉政工作会议(4月25日召开)全文,指出要提高投资审批效率,推进网上审批、打捆审批。

在专项债前置发行、项目审批加速的支撑下,预计三季度基建投资增速将持续反弹。从基数来看,去年二、三、四季度基建两年平均增速(以2019年为基期,下同)分别为3.7%、-0.5%、1.4%,基数逐步走低,也将给基建同比增速带来支撑。

四、房地产:销售回暖,投资转冷

6月房地产销售跌幅进一步收窄。6月全国房地产销售额增速从5月的-38%回升至6月的-21%,房地产销售面积增速从5月的-32%回升至-18%。销售端的改善,直接拉动了开发商到位资金的修复,6月到位资金单月增速回升了9个百分点至-25%,其中居民购房款和开发贷增速分别回升了17个和2个百分点。但是,开发商自筹资金增速回落了4个百分点,或因开发商在6月、7月迎来了海外债到期高峰。

销售回暖,但6月房地产开发投资增速却出现回落。6月房地产开发投资单月增速从5月的-7.8%回落至-9.4%,接近4月低点-10.1%。我们猜测,一方面是受到土地购置费的拖累。一季度土地两集中出让整体表现不佳,4月、5月土地购置费单月增速持续回落,预计三季度内,土地购置费将持续对房地产投资构成拖累。另一方面,新开工和竣工增速持续回落,6月单月增速分别回落了3和9个百分点至-45%和-40.7%,表明开发商施工端动能尚未完全恢复。

7月高频数据显示,房地产销售掉头回落,楼市仍需政策呵护。截至7月14日,30大中城市(去除数据波动较大的青岛)房地产销售面积增速从6月的-17%回落至7月的-38%,一、二、三线城市分别回落了7个、28个和14个百分点。5月以来,多地持续推进房地产限购政策调整,青岛、武汉等放开部分区域全部限购政策,这也使得居民在6月集中释放购买力。但7月以来,房地产销售再次回落,指向居民购买力后劲不足,仍需要政策进一步呵护。

五、制造业:压力依然存在,仍需政策呵护

6月制造业投资单月增速小幅提升。6月制造业投资累计增速从10.6%回落至10.4%,单月增速从7.0%提升至9.9%,不过依然低于去年9月至今年3月,10%以上的单月增速水平。

细分行业增速有升有降,化学原料及制品、纺织单月增速相对上月回升13个和2个百分点,其余行业如高技术的运输设备(相对上月下降13个百分点,下同)、汽车(-10个百分点),低技术的食品(-7个百分点)、有色金属(-7个百分点)增速均出现较大幅度回落。

究其原因,一方面长三角地区在5月恢复生产后,高技术产业链快速恢复,5月增速冲高后,环比基数压力较大;另一方面,在房地产销售低迷、国内消费疲弱的冲击下,低技术制造业整体承压,尤其是有色金属、食品,6月增速均出现大幅回落。

二季度出口整体表现较强,对制造业投资带来强力拉动。但向前看,随着海外总需求扩张速度逐步放缓,美国消费动能转弱,预计下半年出口将重回下行轨道,拖累制造业复苏势头。

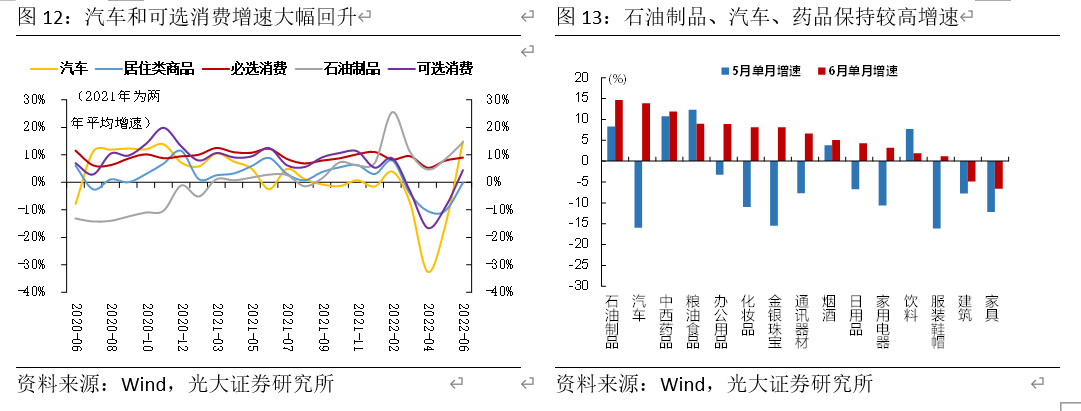

六、社零:汽车和可选消费快速反弹

6月社零增速转正,超市场预期。6月社零单月增速3.1%,高于wind一致预期-0.5%,是继4月、5月社零转负后的首次转正。餐饮消费增速也出现大幅回升,单月增速从-21.1%回升至-4.0%,但仍与今年2月增速8.9%有较大差距。随着7月、8月进入暑期消费旺季,预计餐饮消费还有向上恢复空间。

实物消费方面,受益于全国疫情回落,居民消费场景恢复,叠加各地促消费政策发力见效,汽车和可选消费品增速大幅回升。汽车方面,5月以来多地启动汽车促销政策,汽车销售增速也从5月的-16.00%上行至6月的13.90%。可选消费方面,增速从5月的-9%转正至6月的4%,金银珠宝、化妆品、通讯器材、办公用品增速分别较上月大幅上行24、19、14和12个百分点。

必选消费品和石油制品表现相对较为平稳,增速分别比上月回升了6和1个百分点至15%和9%。居住品类增速也出现大幅回升,但依然受到房地产景气度低迷的拖累,单月增速上升了10个百分点至-0.2%。

预计三季度社零将持续温和复苏,但速度相对较慢。一方面,5月底以来各地就汽车、消费电子、家电消费开启新一轮促消费政策,助力下半年消费恢复。但另一方面,近期安徽、江苏等地的新增感染者数量快速上升,“外防输入,内防反弹”的疫情防控压力依然很大,疫情的零星散发也会对居民出行和外出消费造成制约。

(作者系光大证据首席宏观经济学家)

京公网安备 11010802028547号