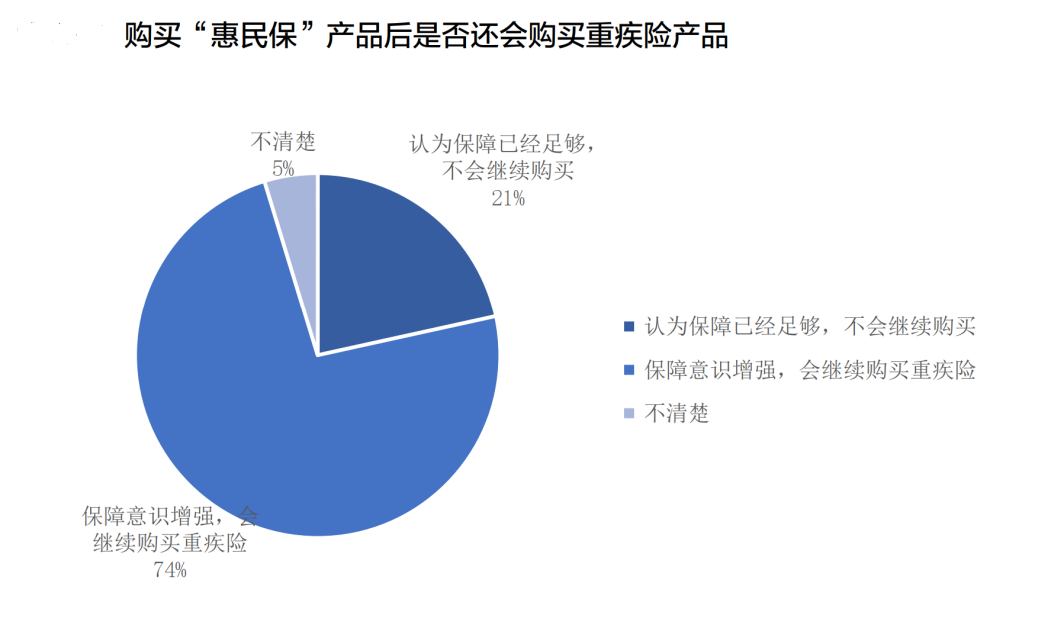

记者 姜鑫 “在已购买‘惠民保’的消费者中,21%受访者表示有了‘惠民保’不会购买重大疾病险。”

7月14日,由中国银行保险报主办、小雨伞协办、南开大学提供学术支持的第46期热点对话暨第三届《互联网健康险保障指数》报告(下称“报告”)发布了上述调查数据。

互联网健康险保障指数旨在量化衡量互联网渠道销售的商业健康保险在居民健康保障中发挥的作用。

报告显示,2021年互联网健康险保障指数为 0.6097,比 2020年略有下降,但保障的趋同性加强。报告在调研过程中,通过互联网渠道发放调研问卷,了解互联网用户的健康险保障情况和重疾险需求,问卷样本覆盖全国29个省市。

由于“惠民保”在 2021 年迅猛发展,并在地方政府的支持下被视为商业健康险参与多层次医疗保障体系的创新性探索,现已普及百余个城市,参保人数超过 7000 万。同时,寿险公司的代理人渠道借助人口红利粗放发展的矛盾在后疫情时期集中爆发,而且随着健康管理和健康保障观念的普及推广边际效率递减。消费者方面,民众的收入水平或消费水平因持续的新冠肺炎疫情出现下降或波动较大,对保险这种非渴求消费品的购买意愿出现降低的情况。因此,报告在考虑对“商业健康保险购买情况”这一指标时,从“‘惠民保’购买情况”和“其他商业健康保险购买情况”这两个方面进行调查。

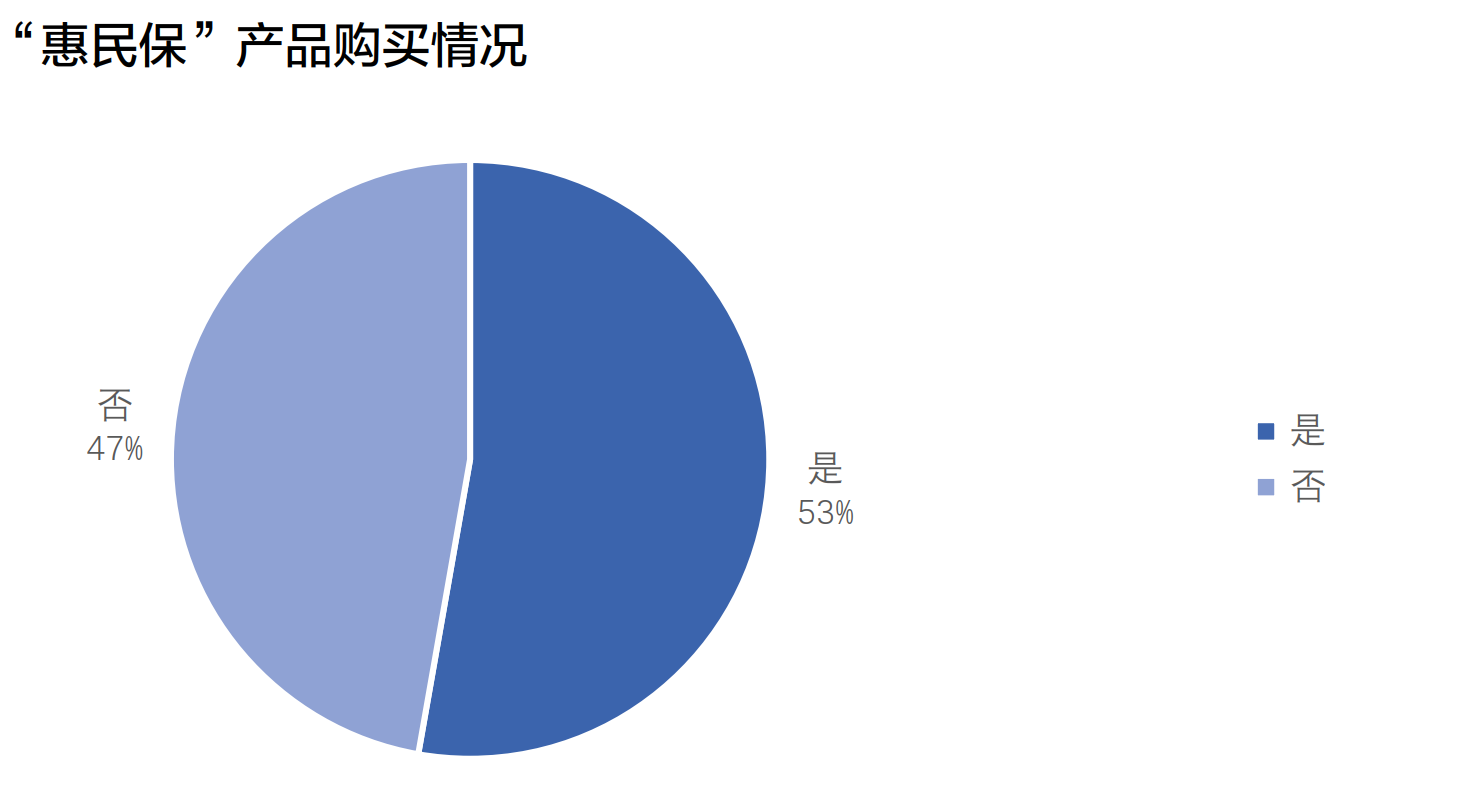

调查结果显示,有53%的受访者购买了“惠民保”产品,购买比例高达一半以上。在已购买“惠民保”的消费者中,有21% 表示在购买了“惠民保”后,他们“认为保障已经足够,不会继续购买重大疾病保险”;74%认为“保障意识增强,会继续购买重疾险”,这体现“惠民保”并没有很严重挤出其他商业健康保险,相反通过“惠民保”的宣传引导更加提高了居民的保险保障意识。但是,保障意识的提高并不等于保险产品的购买,在消费者收入水平和消费能力有限、对保险产品认知不足的情况下,更可能选择看上去性价比更高的“惠民保”,进而挤出对其他商业健康保险尤其是重疾险的购买。

报告认为,由于“惠民保”多由政府有关部门牵头,具备一般商业健康保险没有的优势,消费者在心理上更容易接受“惠民保”。而且部分消费者对于“惠民保”的“惠民”定位了解不清晰、对重疾风险的认知水平不高,简单将“惠民保”看作重疾险的“平替”,认为花更少的钱购买“惠民保”为自己的健康和医疗提供保障就已经足够,选择不再购买重疾险,进而对重疾险市场产生了冲击。

事实上,“惠民保”是一种医疗保险,对基本医保报销后的合理医疗费用进行二次报销,减轻民众医疗费用负担;而重疾险是以疾病的发生为给付条件,一次性给付相对应的保额,由此可见“惠民保”和重疾险的保障并不冲突。

报告称,在现实生活中,可以看到一旦发生重特大疾病,面临高额医疗费用的同时患者也可能需要面对收入减少或中断、照护支出以及其他可能发生的交通、住宿、饮食等各方面花销,影响家庭正常的生产生活甚至降低原来的生活水平,而一次性给付的重疾险则可以让家庭较为平稳的度过疾病发生的初期,更从容应对疾病带来的挑战。因此,“惠民保”和重疾险并不应是此消彼长,而应是相辅相成,共同构建起居民健康保险的保护网。

京公网安备 11010802028547号