要点:

●食品项价格环比分化,鲜菜鲜果价继续回调

●非食品价格环比反弹,交通通信成为主要原因

●加工行业价格环比下跌,工业出厂价格继续回落

●工业价格传导显现,价格剪刀差或收窄

摘 要

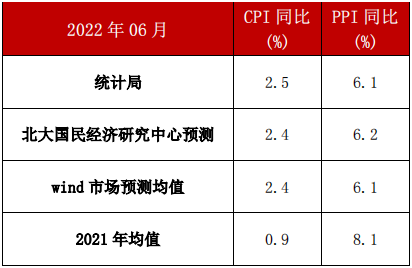

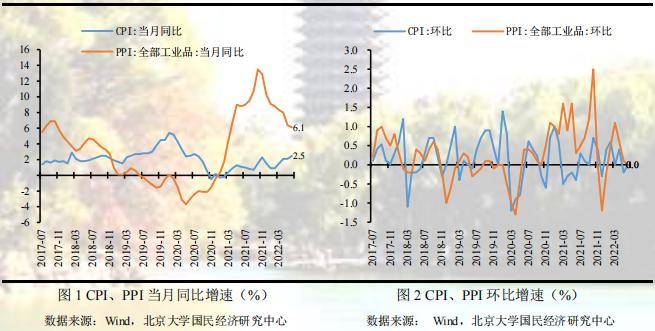

2022年6月,CPI同比上涨2.5%,较上月上升0.4个百分点,环比不变,较上月上升0.2个百分点。其中去年价格变动的翘尾影响约为1.2个百分点,较上月上升约0.4个百分点;新涨价影响约为1.3个百分点,较上月不变。食品环比下跌、非食品环比抬升造成此次CPI环比不变,食品同比、非食品同比抬升推动本月CPI同比上升。此外,扣除食品和能源价格的核心CPI同比上涨1.0 %,涨幅较上月扩大0.1%,显示需求复苏温和,总体价格平稳增长。我们预测6月份CPI同比增长2.4%,低于实际结果0.1个百分点,误差主要来源是对非食品价格环比的低估,服务价格复苏较预期强劲。

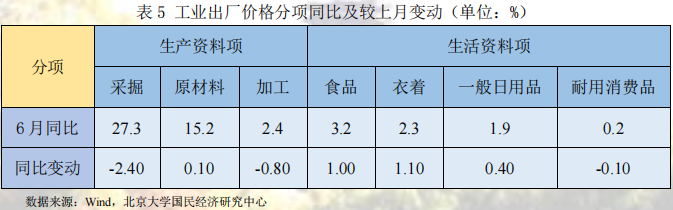

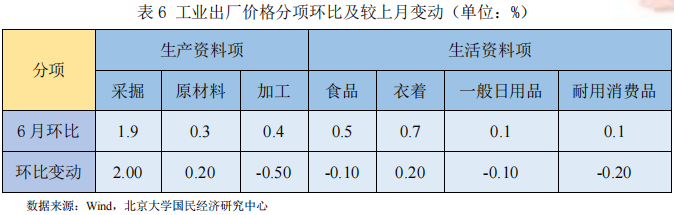

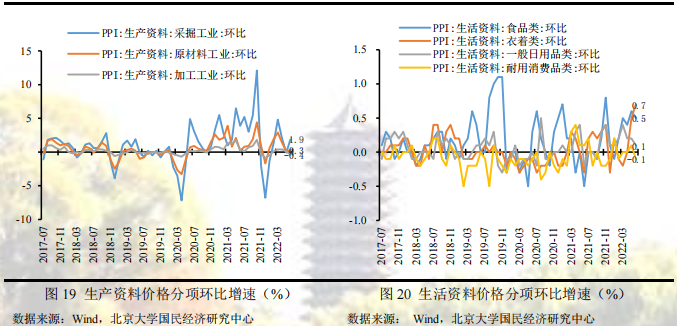

2022年6月,PPI同比上涨6.1%,较上月回落0.3个百分点,环比不变,较上月回落0.1个百分点。其中去年价格变动的翘尾影响为2.8个百分点,较上月下降约1.3个百分点;新涨价影响约为2.3个百分点,较上月不变。上游加工行业环比回落带动生产资料价格的回落是造成PPI环比回落的主要原因,采掘、加工行业同比回落带动生产资料同比的回落是造成PPI同比回落的主要原因。我们预测6月份PPI同比上涨6.2%,高于实际结果0.1个百分点,误差主要来源是对生产资料价格的高估和生活资料价格的低估,受上游加工工业影响,食品、衣着类价格仍处上行通道。

正 文

食品项价格环比分化,鲜菜鲜果价继续回调

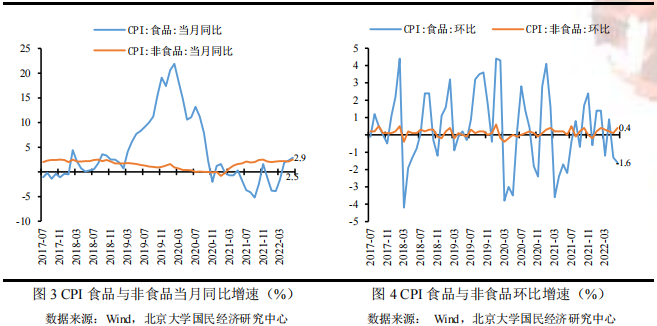

CPI关注食品和非食品两个方面,食品价格由猪肉、鲜菜、鲜果和水产品等驱动,非食品价格由工业消费品和服务业价格驱动。6月份,国内疫情防控形势持续向好,消费市场供应总体充足,CPI同比上涨2.5%、环比由上月-0.2 %转为0.0%,具体而言:食品项价格环比回落显著,其中鲜菜、鲜果和蛋类环比回落是本月食品价格环比回落的主要原因;非食品价格环比小幅上涨,其中服务价格上涨是本月非食品价格环比上涨的主要原因。

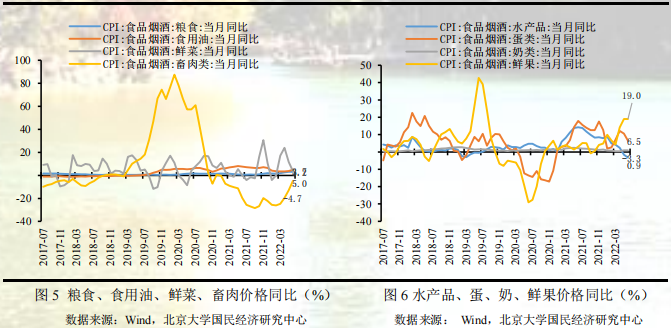

食品项中,从同比看,食品价格上涨2.9%,较上月上升0.6个百分点,影响CPI上涨约0.51个百分点。受高基数效应影响,猪价仍是主要压制因素,但同比抬升显著,猪肉价格同比下降6.0%,降幅较上月收窄15.1个百分点;受疫情好转影响,鲜菜价格同比上涨3.7%,较上月继续回落7.9个百分点。

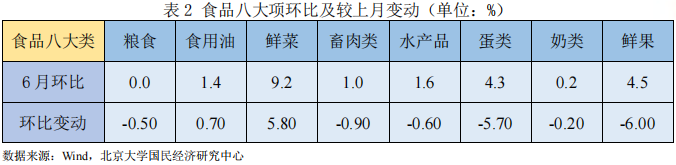

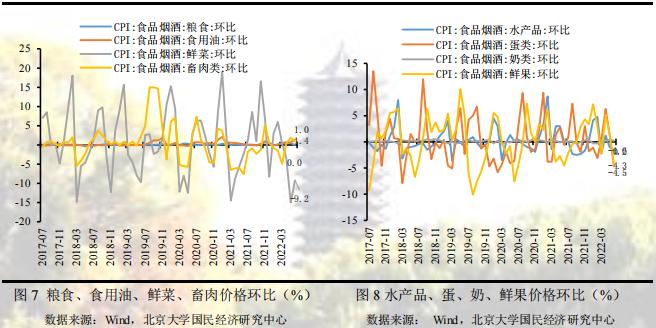

总的来说,食品项八大类价格除畜肉类和水产品外同比普涨,其中鲜果同比涨幅最高(+19%),较上月同比变动分化,2正3负,其中畜肉类同比变动最显著(+8.2%)。

从环比看,食品价格下跌1.6%,较上月回落0.3个百分点,影响CPI下降约0.30个百分点。受广西猪瘟、北方部分养殖户压栏惜售、疫情趋稳消费需求有所增加等因素影响,猪肉价格继续上涨,猪肉价格上涨2.9%,较上月回落2.3个百分点;受供应增加、物流好转和囤货需求减少等因素影响,鲜菜继续下降9.2%;受疫情转好物流环节逐渐通畅,粮食、水产品、鲜果和蛋类皆有所回落。

总体而言,食品八大类价格环比分化(正4负1不变),其中鲜菜环比幅度最高(-9.2%),较上月环比变动分化(2正6负),其中鲜果环比变动最显著(-6.0%)。

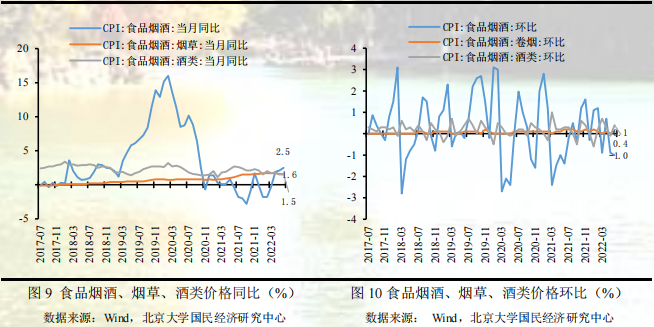

此外,从食品烟酒指标来看,6月食品烟酒价格同比2.5%,环比1.0%,具体而言,6月烟草同比1.5%、环比上涨0.1%,酒类同比上升1.6%、环比上涨0.4%。

非食品价格环比反弹,交通通信成为主要原因

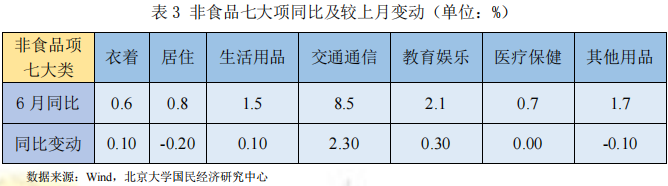

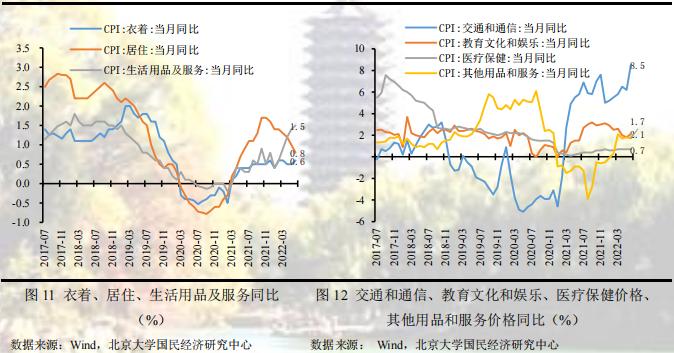

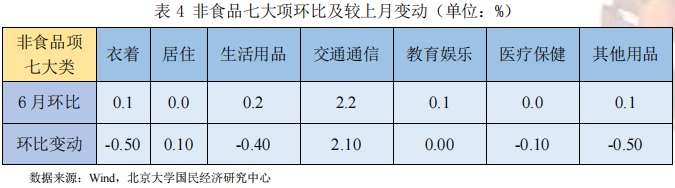

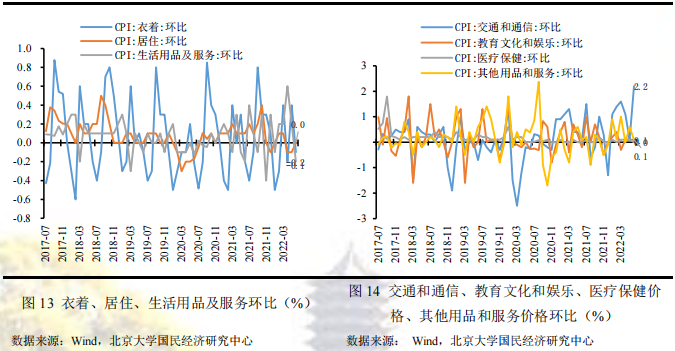

非食品项中,从同比看,6月非食品价格上涨2.5%,较上月扩大0.4个百分点,影响CPI上涨约2.01个百分点。具体而言,受燃油价格带动,工业消费品价格较上月有所上升;受疫情好转影响,服务价格上涨1.0 %,较上月上升0.3个百分点。

总体而言,非食品项七大类价格同比普涨,其中交通通信项同比涨幅最高(+8.5%),较上月同比变动分化(4正1零2负),其中交通通信项同比变动最显著(+2.3%)。

从环比看,非食品价格环比上涨0.4%,较上月上升0.3个百分点,影响CPI上涨约0.32个百分点。受前期国际能源价格持续反弹影响,能源价格上涨带动工业消费品价格上涨,但较上月有所回落;受疫情好转影响,服务价格反弹,飞机票和旅游价格分别上涨19.2%和1.2%,涨幅比上月分别扩大15.0和0.8个百分点,宾馆住宿价格由上月下降0.7%转为上涨0.3%。

总体而言,非食品项七大类价格环比分化(3升、2降、2不变),其中交通通信项项环比涨幅最高(+2.2%),较上月环比变动分化(2正、1零、4负),其中交通通信项环比变动最显著(+2.1%)。

加工行业价格环比下跌,工业出厂价格继续回落

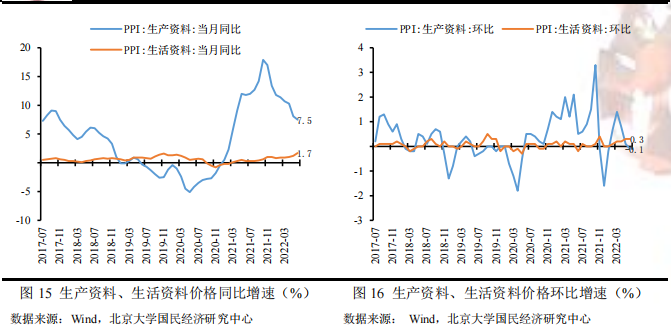

6月份,前期保供稳价政策持续,各地区各部门高效统筹疫情防控和经济社会发展,保障重点产业链供应链畅通稳定,国内部分能源和原材料供需矛盾有所缓解,但受国际大宗商品价格仍处高位运行影响,工业品价格环比不变,但同比下行速度有所放缓,具体而言:受工业上游原材料、能源品等价格回落影响,生产资料价格同比环比均有所回落;受前期上游工业部门价格传导影响,生活资料价格同比环比涨幅有所扩大。

分大类,从同比看,保供稳价政策效果继续显现,高基数下6月PPI上涨6.1%,较上月继续回落0.3个百分点。受去年国际大宗商品价格上涨叠加国内主要能源和原材料供应偏紧影响,生产资料价格上涨7.5%,较上月继续回落0.6个百分点;受上游工业部门价格传导影响,生活资料价格上涨1.7%,较上月上升0.2个百分点。采掘、加工工业同比回落是此次PPI同比回落的主要因素。

从环比看,6月PPI环比0.0%,较上月回落0.1个百分点。受复工复产持续推进、重点产业链供应链逐步畅通稳定、保供稳价政策效果继续显现影响,生产资料价格下跌0.1%,较上月回落0.2个百分点,其中加工工业环比回落最为显著;生活资料价格上涨0.3%,较上月不变,其中衣着环比上升最为显著。工业中游加工工业是此次PPI环比回落的主要因素。

分行业,从同比看,按同比涨幅由大到小排,分别是煤炭、石油、燃气、有色金属、化学原料及制品、非金属和黑色金属等相关行业,这些相关行业同比涨幅依旧居高,但较上月变动分化,煤炭开采、有色加工和黑色加工相关行业贡献了PPI同比回落的主要动力;从环比看,国际原油价格变动带动国内相关行业价格上涨,石油、天然气、煤炭开采等贡献了环比回落的主要动力。

工业价格传导显现,价格剪刀差或收窄

PPI传导,上涨动力始于采掘和原材料价格的上升,PPI权重构成中,中下游的加工业大约占了一半、生活资料大约占了四分之一,上游的采掘业和原材料业大约占了剩下四分之一,而PPI向CPI传导主要通过生活资料项价格,价格传导本质来自于厂商或行业基于成本压力或利润考虑的主动提价行为,这需要具备对上游及下游的议价能力,这种议价能力决定了传导时间的长短,例如与原材料直接相关、成本转嫁能力较强的消费品涨价传导比较快,原油价格上涨带动CPI交通工具用燃料同比上涨。

2021年,受猪肉供给较多的影响,猪肉价格在2021年持续走低,使得2022年食品项价格存在一定上涨空间;同时2021年非食品价格相对平稳,在2022年经济进一步回暖的情形下存在价格上涨的可能性,但鉴于非食品价格增速波幅较小,对CPI增速变化的影响也有限,2022年CPI增速走势依然会在很大程度上受制于食品价格的波动。在低基数以及下半年经济回暖叠加猪价回升的影响下,预计2022年CPI同比增速中枢较2021年将会有明显上移。

2022年,随着供应紧张状况缓解,预计大多数大宗商品价格有望在2022年回落,美联储Taper落地以及加息预期将对国际原油等大宗商品形成一定冲击,同时从中长期来看,全球“双碳”工作的推进意味着能源价格较此前或将有系统性的抬升,但在高基数效应以及翘尾因素的影响下,2022年PPI增速预计将有比较明显的回落,且大概率呈现前高后低的走势,虽然PPI同比增速可能放缓,但大宗商品价格或将持续处于高位。此外,随着中国电价市场化改革的推进,将使得电力价格上涨,而电力对于整体物价增速的影响将会明显高于煤炭、钢铁等大宗商品,PPI增速在电力涨价的带动下,自高位下行的速度也或将慢于预期,同时电力价格上涨也将加速PPI向CPI增速的传导,鉴于电力在工业生产与居民生活中的重要影响力,可以预期2022年随着电价上调,或将对工业部门和居民消费部门造成一定的成本推动压力,进而一定程度地抬升整体物价水平,预计2022年PPI同比增速中枢较今年将会有一定下移。

未来通胀中的不确定性因素:

一、伴随收入恢复,商品消费或进一步修复,若原材料价格持续维持高位,对中下游企业利润持续挤压,部分企业甚至可能退出市场、带来供给收缩,终端消费涨价压力或进一步显性化,叠加服务业边际恢复、猪肉价格周期底部回弹,或进一步推升通胀预期。

二、俄乌冲突升级下推动国际粮价高涨。乌克兰和俄罗斯都是粮食大国,两国出口的小麦占全球市场近30%,若战争持续,国际小麦价格难免暴涨。从2021年中国进口粮食的情况来看,达到了历史最高记录16454万吨,虽然小麦的进口量不大,但如果小麦暴涨,同样会带动其他粮食涨价。与此同时,2021年中国粮食进口增长了18%,但进口金额却增长了39%,说明国际粮价平均涨了近20%。尽管农产品通胀的传导存在较明显的滞后效应,但2022年以来的上游大宗通胀对农产品的影响或加速显现,传导核心在于油气等大宗价格的持续上涨,体现在两个方面:一、中长期传导,种植成本化肥(尿素)、机械费用增加、油价上涨提升成本项中的油电费用,造成农产品种植成本提升;二、短期传导,汽运、海运成本提升造成环节费用的提升,油价高涨推动燃料乙醇价格走强,从需求侧拉动农产品价格,另外煤、气等成本提升推动烘干成本和深加工成本提升。最后一旦出现系统性粮价抬升,在当前已经很低的猪粮价比的情况下,大概率带动猪价更高幅度的回升,进而对CPI产生重要影响。

三、绿色转型、双碳目标造成能源供给缺口,国际大宗商品价格可能下行慢于预期。极端气候可能造成短期价格波动,如寒流、高温、干旱影响水力、核能等新能源供能,同时也会造成短期需求强劲,对天然气进口增加,价格高涨。电改继续深化,电价上涨直接推升下游成本,且高耗能原材料行业电价不设上限,其价格上涨进一步推升其他行业的成本,如非金属矿物、金属冶炼、金属制品、煤炭开采、石油天然气加工、机械制造、食品制造的价格受电价上涨影响较大。另外新能源转型提升有色需求,双高行业供给约束仍在,有色价格或仍居高。

北京大学国民经济研究中心简介:

北京大学国民经济研究中心简介:

北京大学国民经济研究中心成立于2004年。挂靠在北京大学经济学院。依托北京大学,重点研究领域包括中国经济波动和经济增长、宏观调控理论与实践、经济学理论、中国经济改革实践、转轨经济理论和实践前沿课题、政治经济学、西方经济学教学研究等。同时,本中心密切跟踪宏观经济与政策的重大变化,将短期波动和长期增长纳入一个综合性的理论研究框架,以独特的观察视角去解读,把握宏观趋势、剖析数据变化、理解政策初衷、预判政策效果。

中心的研究取得了显著的成果,对中国的宏观经济政策产生了较大影响。其中最具有代表性的成果有:(1)推动了中国人口政策的调整。中心主任苏剑教授从2006年开始就呼吁中国应该立即彻底放弃计划生育政策,并转而鼓励生育。(2)关于宏观调控体系的研究:中心提出了包括市场化改革、供给管理和需求管理政策的三维宏观调控体系。(3)关于宏观调控力度的研究:2017年7月,本中心指出中国的宏观调控应该严防用力过猛,这一建议得到了国务院主要领导的批示,也与三个月后十九大报告中提出的“宏观调控有度”的观点完全一致。(4)关于中国经济目标增速的成果。2013年,刘伟、苏剑经过缜密分析和测算,认为中国每年只要有6.5%的经济增速就可以确保就业。此后不久,这一增速就成为中国政府经济增长速度的基准目标。最近几年中国经济的实践也证明了他们的这一测算结果的精确性。(5)供给侧研究。刘伟和苏剑教授是国内最早研究供给侧的学者,他们在2007年就开始在《经济研究》等杂志上发表关于供给管理的学术论文。(6)新常态研究。刘伟和苏剑合作的论文“新常态下的中国宏观调控”(《经济科学》2014年第4期)是研究中国经济新常态的第一篇学术论文。苏剑和林卫斌还研究了发达国家的新常态。(7)刘伟和苏剑主编的《寻求突破的中国经济》被译成英文、韩文、俄文、日文、印地文5种文字出版。(8)北京地铁补贴机制研究。2008年,本课题组受北京市财政局委托设计了北京市地铁运营的补贴机制。该机制从2009年1月1日开始被使用,直到现在。

中心出版物有:(1)《原富》杂志。《原富》是一个月度电子刊物,由北京大学国民经济研究中心主办,目的是以最及时、最专业、最全面的方式呈现本月国内外主要宏观经济大事并对重点事件进行专业解读。(2)《中国经济增长报告》(年度报告)。该报告主要分析中国经济运行中存在的中长期问题,从2003年开始已经连续出版14期,是相关年度报告中连续出版年限最长的一本,被教育部列入其年度报告资助计划。(3)系列宏观经济运行分析和预测报告。本中心定期发布关于中国宏观经济运行的系列分析和预测报告,尤其是本中心的预测报告在预测精度上在全国处于领先地位。

免责声明

北京大学国民经济研究中心属学术机构,本报告仅供学术交流使用,在任何情况下,本报告中的信息或所表述的观点仅供参考,亦不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。

本报告版权仅为本研究中心所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、发表或引用。

京公网安备 11010802028547号