王晋斌/文

基数显著抬高、工资增速不及物价增速和重新开放导致供应链瓶颈约束减弱给了美欧央行紧缩控通胀的自信。但俄乌地缘政治冲突带来全球化格局的重构成本、防止经济衰退的底牌不多和防止出现系统性金融风险使得货币政策的紧缩充满忐忑。两类因素相互交织,决定了美联储和欧洲央行对未来通胀预期的自信可能是忐忑的。

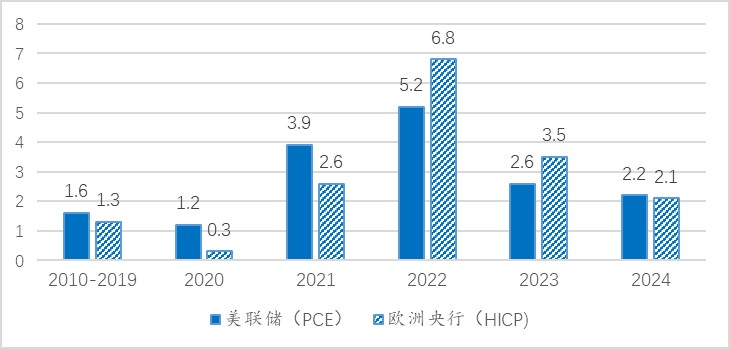

美国通胀率(CPI)连续3个月超过8%,5月份欧元区通胀率(HICP)也达到了8.1%,6月份预计8.6%,40年以来的高通胀压力促使美欧央行会采取紧缩政策来抑制通胀。从美联储和欧洲央行近期的预测来看,未来通胀会出现急剧的下降。图1给出的美联储和欧洲央行对未来通胀的预期表明,通胀在2023年会显著回落,2024年会逐步回归到长期通胀目标2%附近。

图1、美国和欧元区通胀率(%)

数据来源:美联储和欧洲央行。注:2022年及以后的数据来自两家央行的预测。2010-2019年的通胀率是十年简单均值,年度数据分别来自美联储和欧洲央行。

图1的数据还给出了这样的信息:相比疫情前十年美欧的年均通胀率,即使按照2024年的预期通胀率水平,美欧通胀中枢将显著上移,2010-2019年美国和欧元区的年度平均通胀率分别为1.6%和1.3%。由于美欧经济总量占据了全球经济总量约40%,这也意味着全球经济中的通胀中枢将显著上移,未来2-3年全球出现低通胀环境的概率几乎没有了。

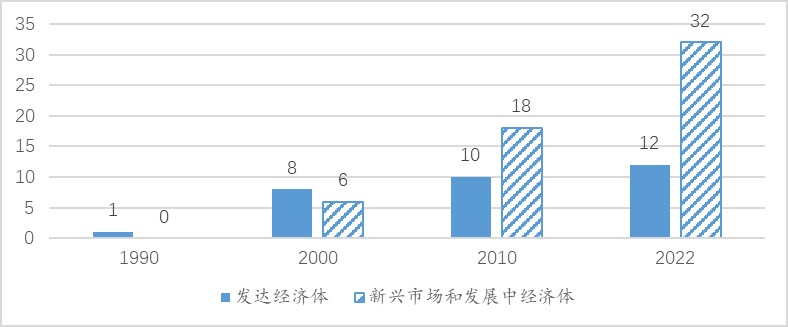

美欧是开放型经济体,尤其是在美元指数走强和欧元走弱的背景下,欧洲存在相对严重些的进口通胀风险。因此,全球央行对通胀的控制意志也会影响到美欧央行控通胀的结果。与过去相比,现在全球实施通胀目标制的央行数量显著增加,2022年全球有12个发达经济体和32个新兴市场和发展中经济体的央行都实施了通胀目标制(图2),这在制度设计上有利于全球对通胀的控制。

图2、全球实施通胀目标制的经济体数量

数据来源:International Monetary Fund; World Bank.

从美联储和央行的表态来看,都表示控制通胀是当前最主要的任务,或者说是无条件的任务,美欧央行对于控通胀表现出了自信,但可能是一种忐忑的自信。自信主要来自以下几个方面。

第一、最大的自信来自基数很高。图1显示了2022年美国PCE和欧元区的HICP高达5.2%和6.8%,且分别是在2021年的同比3.9%和2.6%基础之上的。2022年的基数是很高的,在如此的高基数基础上,2023年通胀同比增长率显著下降是预期之中的。

第二、工资上涨速度不及物价上涨幅度,居民实际购买力的下降将抑制总需求,逐步带来物价上涨的放缓。从目前的数据或者预测来看,按照欧洲央行的预测,欧元区2022年工资增长率将超过4%,但2022年物价水平显著超过工资增速。美国目前物价水平增幅也高于工资增幅。从劳工市场结构来看,目前整个发达经济体的劳工市场更具有弹性,工资刚性机制在相当程度上已经被打破。当紧缩的货币政策带来总需求的下降,企业利润也会出现下降,工资机制的灵活性调整将有利于遏制工资-物价螺旋机制。相比上个世纪80年代,2020年雇员工资讨价还价的能力只有上个世纪80年代的60%,而工会覆盖率只有上个世纪80年代的27.5%(图3)。

图3、劳动力市场工资弹性(%)

数据来源:OECD。注: 集体讨价还价表示有谈判能力的员工百分比;工会覆盖率表示工会成员数量占员工总数的百分比。

第三、疫情防控的放松有助于克服供应链瓶颈带来的供给困难及成本。目前美欧基本采取了放开政策。同时,全球对于疫情有了更充分的认识,疫苗接种率相比过去明显上升,对于疫情防控措施也更加科学合理,这有助于降低全球供应链瓶颈带来的成本上涨。但低收入经济体以及中低收入经济体比较低的疫苗接种率使得病毒的变异具有不确定性。依据WTO-IMF (COVID-19 Vaccine Trade Tracker)截至今年3月底的数据,低收入经济体疫苗接种率只有6.9%,人口有6.78亿人;中低收入经济体疫苗接种率也只有45%,人口则有29.94亿人。因此,疫情还是有可能给全球供应链带来不确定的冲击。

为什么是忐忑的自信?因为有一些重要因素可能超出了央行的控制范围,导致央行在收紧政策时可能会出现偏差。同时,既要紧缩,又要避免经济出现衰退,成为美欧央行艰难的平衡选择。这两大因素将导致美欧央行控通胀的自信可能是一种忐忑的自信。导致美欧央行忐忑自信的因素主要有以下三种。

第一、俄乌地缘政治冲突会带来全球化格局的重构成本。俄乌地缘政治冲突升级的持续性,导致欧洲和俄罗斯之间关系的断裂。俄罗斯作为一个开放经济体需要重新设计融入全球化的路径,而欧洲坚持“脱俄”,也面临能源等领域的全球化路径规划。这种产业链和供应链重构成本是地缘政治成本,超越了全球化分工的经济成本,成本昂贵,且具有中长期性。目前,我们看到的国际大宗商品价格持续高位运行与制裁导致的能源市场分割与正在发生的能源市场格局重构紧密相关。地缘政治冲突带来的供给冲击央行作为有限。

第二、防止经济衰退的底牌并不多。从6月份两家央行的预测数据来看,2022-2023年美联储预测美国实际GDP增速均为1.7%,欧洲央行预测欧元区实际GDP增速分别为2.8%和2.1%。相比2021年美国经济增速5.7%和欧元区经济增速5.3%来说,均出现了大幅度下降。

美欧货币财政政策面临同样的局面:一方面货币紧缩;另一方面财政赤字大幅度下降,在宏观政策面上没有提升总需求的友好因素,而是要抑制总需求。2022年美国财政赤字只有2021年的约1/3;欧元区预算赤字预计从2021占GDP的5.1%降至2022年的3.8%。

微观上的有利因素是,疫情防控放开带来了服务业的全面重新开放,过去被压抑的需求释放提振了消费者的支出。疫情期间积累的家庭储蓄、财政支持措施和劳动力市场低失业率有助于维持整体劳动力收入,并支撑消费。但如果通胀继续显著超过工资增长,会带来实际收入损失,疫情期间累积的储蓄缓冲作用可能会被逐步侵蚀完毕,直到消费者需求下降,失业率上升。

第三、防止金融市场出现系统性风险。防止出现系统性风险是宏观紧缩政策必须要预先考虑的结果。相比欧元区金融市场的市场分割,美国金融市场似乎要好很多。紧缩带来了美国股市今年以来较大幅度的下跌。截至7月4日,标普500指数下跌近20%,纳斯达克下跌近29%,道琼斯下跌约14%。欧洲股市也出现了普跌,德国、意大利以及欧元区STOXX50的跌幅基本都在20%左右。

相对于股市价格重估风险,欧洲金融市场急迫的风险在主权债券市场。欧洲央行7月1日结束资产购买计划下的净资产购买,并预计在7月21日的会议上将三个关键利率提高25个基点,并预计9月份将再次提高关键利率,欧洲央行理事会已同意采取“渐进但持续”方式进一步加息。由于欧洲金融市场是分割的,欧元区利率大幅度上扬,对不同经济体政府债务市场的冲击存在显著的不对称性。欧元区分离的财政政策决定了财政不健康的经济体筹集资金成本会大幅度上涨,比如意大利、西班牙等,这可能会引发主权债务危机。据说欧洲央行已研究新的工具来面对这类问题。

最后我们借用欧洲央行官员最近引用的一句话作为结尾。达芬奇所说,“每一个障碍都会屈服于坚定的决心”,欧洲央行将解决可能对价格稳定任务构成威胁的每一个障碍。美联储主席鲍威尔近期讲话也很类似,也很决心,控通胀是无条件的任务,但避免经济衰退路径正在变得越来越窄。既要控高通胀,又不要经济衰退,同时环境又面临重大不确定性,这种复杂平衡下的自信不可能是完整意义上的自信。

京公网安备 11010802028547号

京公网安备 11010802028547号