记者 姜鑫 疫情影响之下,银保渠道正在重回行业头部公司视野。

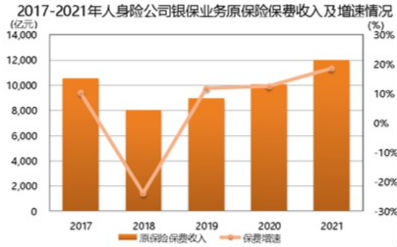

2022年6月7日,中国保险行业协会发布了《2021年银行代理渠道业务发展报告》(以下简称《报告》)。报告显示,2021年人身险公司银保业务保费在总保费中重回三分天下的地位,规模达到近12000亿元,较刚刚突破万亿规模的2020年同比增长了18.63%,超越2017年创造的高点。

究其原因,与众多保险公司重新关注并大力推动银保业务发展相关。

《报告》表示,疫情之下人身险公司个代渠道呈现持续深度调整态势,为稳定业务平台,各公司开始高度重视银保业务的发展;此外,银行积累的大量中高净值客户日益被保险公司关注,银行客户强烈的财富管理需求易于实现场景化营销并具有较高效率。

对于保险公司来说,银保渠道是冲规模利器,一度是行业保费的第一大贡献者,更是中国寿险行业规模增长的开端,但因其价值贡献有限,加之监管规范等原因,其占比逐渐下滑,特别是在2017年规范中短期存续产品后,已经突破万亿规模的银保渠道遭遇滑铁卢,保费贡献占比亦不足三成。

重回三分天下

《报告》显示,2021年人身险公司银保业务全年累计实现原保险保费收入11990.99亿元,同比增长18.63%,呈现连续四年增长态势。原保险保费收入超过人身险公司保费收入总量的三分之一,业务占比同比上升3.73个百分点。

不仅保费规模扩大,行业还实现了新单与期交业务的同步提升,2021年84家人身险公司共实现新单原保险保费收入7040.86亿元,同比增长15.05%。其中,新单期交原保险保费收入2677.56亿元,同比增长19.04%;趸交原保险保费收入4363.30亿元,同比增长12.73%。

一直以来,银行和保险公司的合作大多围绕万能险、投连险、分红险等产品展开,特别是2017年之前的几年,一批新生代保险公司成立,错失了建立自己代理人队伍的最好时机,便纷纷发力银保渠道,包括华夏保险、安邦保险、人保寿险、国华人寿等公司押注银保渠道,实现了规模的快速增长,银保渠道保费亦水涨船高。

2017年,保监会下发《关于规范人身保险公司产品开发设计行为的通知》(134号文),为一路高歌猛进的以万能险为代表的中短期产品按下暂停键。随后,《关于进一步完善人身保险精算制度有关事项的通知》出台,明确险企不能继续销售中短存续期产品,银保市场的产品销售也发生转变——开始转向高价值的终身寿、养老年金等期交产品。

如今,转变仍在继续,且趋势明显。《报告》显示,2021年寿险业务实现新单原保险保费收入6947.03亿元,占全年新单原保险保费收入的98.67%,同比增长15.24%;健康险增速放缓,新单原保险保费收入93.83亿元,同比增长2.38%。寿险业务中,分红寿险新单原保险保费收入4298.79亿元,同比增长9.67%;普通寿险新单原保险保费收入2641.52亿元,同比增长25.75%。

《报告》还显示,2021年,增额终身寿险产品具有的资金灵活度高,用途多样的功能使其在竞争中脱颖而出,占据银保市场绝对主流地位。终身寿险占据期交产品年度销量前十中的七席。趸交产品销售量前十的产品中,仍以分红险和万能险为主。

值得注意的是,在个人渠道经历了人力大规模脱落后,银保渠道人力也有所下降。数据显示,2021年末银保业务渠道专管员总人力数为18.44万人,较上一年度下降5.13%。其中,国寿寿险、新华保险、华夏人寿、泰康人寿、大家人寿、太平人寿、富德生命人寿、人民人寿、财信吉祥人寿和阳光人寿10家公司的期末人力维持在5000人以上。

战略回归

寿险的销售渠道主要分线下代理人渠道、银保渠道、经纪渠道、电销渠道及互联网保险渠道几类。其中代理人渠道为第一大渠道,占比有六成,银行渠道次之。

2021年之前,个险主要施行“人海战术”,通过不断招募新人,以“缘故单”销售模式获取保费增长。但随着外灵活就业兴起及人口红利消退,保险代理人吸引力大不如前。此外,叠加疫情影响,客户保险需求下降,面对面销售困难,线上保险兴起等因素影响,代理人数量不断下滑,拖累新单保费。2020年起,各险企纷纷开启渠道改革,逐步将驱动因素从人员数量转变到提高人均产能上。

启动个险渠道改革的同时,银保渠道也被重新重视起来。此外,随着商业银行综合销售能力的增强,尤其是更加关注专属保险销售队伍的培养,使其在服务客户过程中配置保险方案的专业优势凸显。商业银行凭借自身稳定的客户资源和销售优势,使保险公司重拾对银保业务的战略重视,加大战略投入,着力调整业务结构,提升渠道价值,加速银保业务从重规模向规模与价值并重的转型。

《报告》显示,2021年,多家保险公司围绕高内涵价值银保合作模式进行了探索。国寿寿险坚持规模与价值并重的渠道定位,持续推进渠道健康发展。中国平安提出“新银保”的理念,并与平安银行深化合作,协助打造平安银行新优才队伍;新华保险坚持兼顾规模与价值的发展策略,持续建设队伍、深耕网点,带动产能提升,提高经营效率,实现银保渠道良好发展。泰康人寿充分发挥集团医养协同优势,将无形的保险产品与实体医养服务相结合,坚持长期保障型产品销售。太保寿险重启银保,打造全“芯”业务模式,聚焦战略渠道,聚焦省会和中心城市,实现银保业务的高质量发展。友邦集团入股中邮人寿,经双方集团合作,将受益于中国战略互补的分销渠道和客户群所带来的潜力。

险企在战略重视的同时,关于银保渠道的监管也愈发清晰。2021年11月,银保监会拟定的《人身保险销售管理办法(征求意见稿)》指出,“保险公司与商业银行开展保险销售合作过程中,可以选定专属合作网点开展深度合作。”这意味着11年前被明令禁止的险企驻点销售有望重启。 同年12月31日,银保监会办公厅《关于做好银行代理保险业务整改工作有关事项通知》以便函形式发至各公司,对于传统展业过程中突破监管规则的“1+3”网点规则以及直击销售误导痛点的“线下双录”给出了有条件的放行,这将为银保渠道进一步的发展释放出向好信号。

而在银保渠道规模回归之路上,受益于股东协调等条件,银行系险企有望成为赢家,实现稳步的增长。

京公网安备 11010802028547号