张涛 路思远/文

鉴于上海疫情以及连带对长三角地区的影响,4月份信贷数据的大幅回落已是无法避免的,而随后公布的宏观经济数据则进一步印证了本次疫情的多点散发对经济运行的巨大冲击。例如,4月份规模以上工业增加值增速同比下降2.9%,服务业生产指数下降6.1%,社会消费品零售总额下降11.1%,前4月房地产开发投资同比下降2.7%;其中,住宅投资下降2.1%。

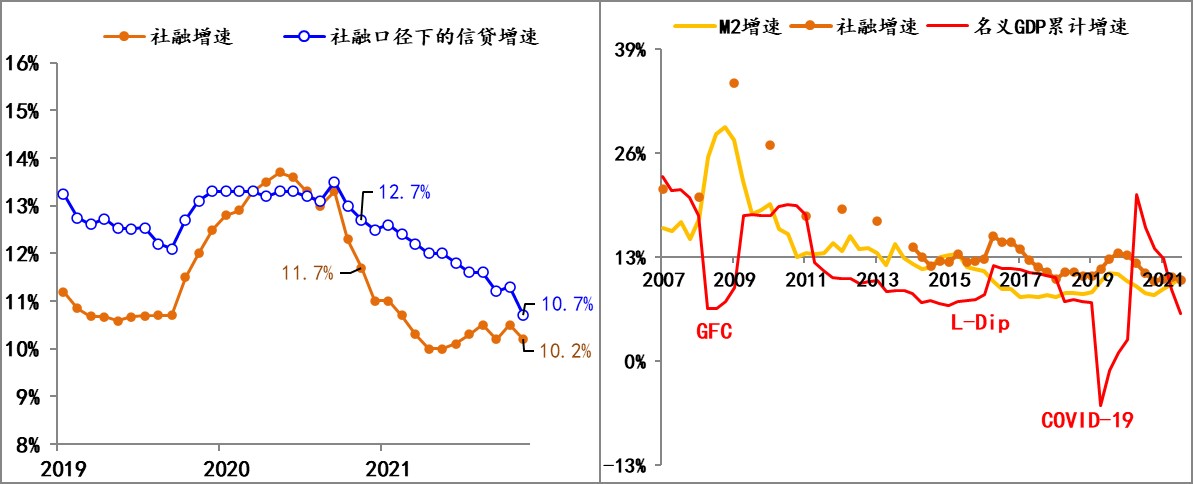

图1:社融、信贷、广义货币增速与名义GDP增长情况

数据来源:Wind,上图中2022年2季度名义GDP同比增速预期为6%。

结合4月份的经济、金融等数据,我们下调了今年经济增速预期,目前我们预计,2季度至4季度的GDP当季同比增速依次为1.4%、5.8%和5.2%,全年经济增速下调0.8个百分点至4.3%,要大幅低于年初宏观层预设的5.5%左右的增长目标。

图2:对2022年中国经济增速预测

数据来源:Wind

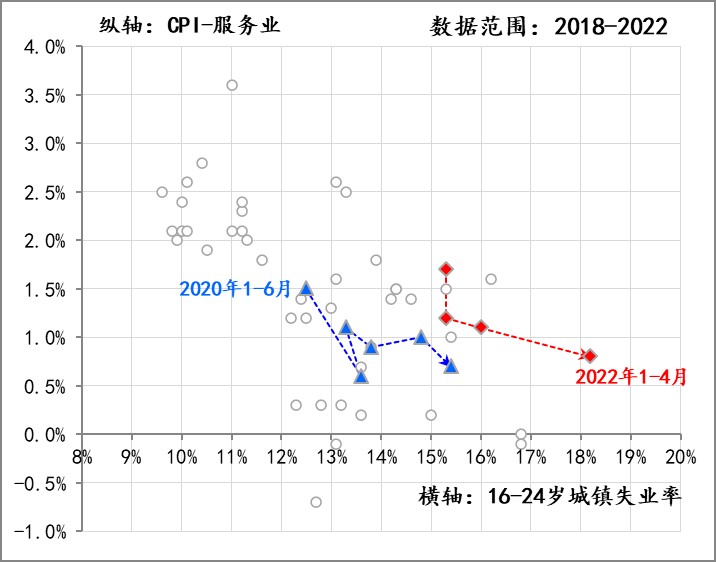

然而,比上面宏观经济运行数据更需要警惕的是就业市场的恶化。截至4月末,城镇调查失业率为6.1%(即有超过2853万的失业人群),为2020年2月份以来的新高,31个大城市城镇调查失业率为6.7%,为有数据以来的新高;同时就业人员的平均工作时间也下滑至46.2小时/周,为2020年5月份以来的新低;更不容小觑的是16-24岁调查失业率已高达18.2%,目前该年龄段人口占比为10.8%(超过1.5亿人)。

仅就数据而言,当前就业市场明显差于2020年上半年疫情刚爆发时的情况,而就业市场的持续恶化势必会冲击居民收入预期,进而迫使居民做出相应的对冲安排。

图3:年轻人的失业情况

数据来源:Wind

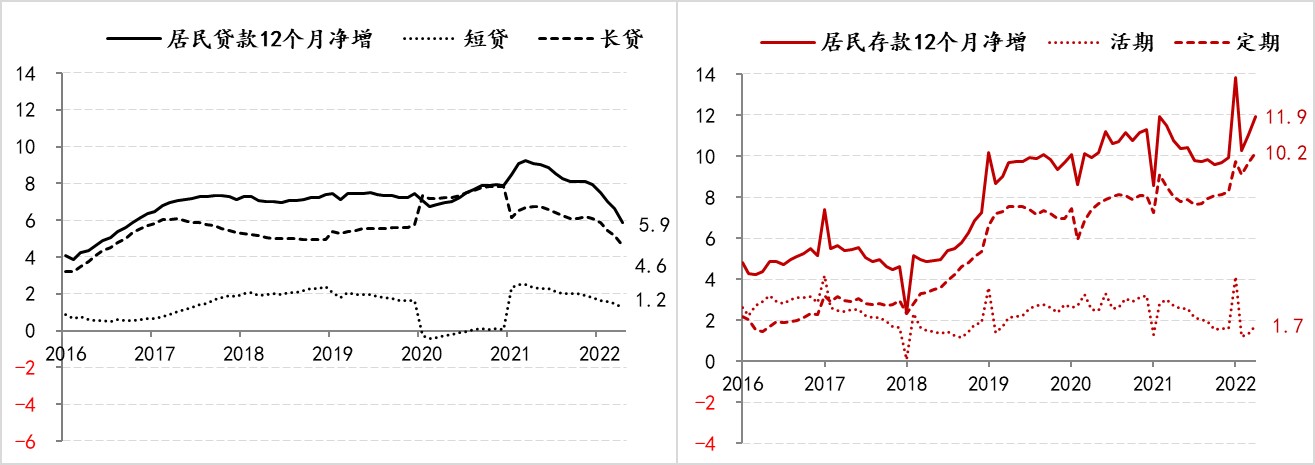

正如z之前所担忧的,“居民越来越追求稳定的存量金融资产收益,由此带来居民资产负债表的趋势性变化需要格外关注”,按照4月份公布的最新统计数据,4月末居民贷款增速已经降至5.9万亿/年,较去年同期下降了3.2万亿/年。其中,居民长期贷款增速降至4.6万亿/年,较去年同期下降2.1万亿/年;居民短期贷款增速降至1.2万亿/年,较去年同期下降1.1万亿/年,居民去杠杆的速度较上月进一步加速。

另外,居民存款增速则继续提升,4月末居民存款增速已升至11.9万亿/年,较去年同期提高了1.2万亿/年;其中,居民定存增速升至10.2万亿/年,较去年同期提高了2.2万亿/年;但居民短期存款增速却降至1.7万亿/年,较去年同期下降了1万亿/年,居民增加配置无风险金融资产的进程还在继续。

图4:居民存贷款的变化情况

数据来源:Wind

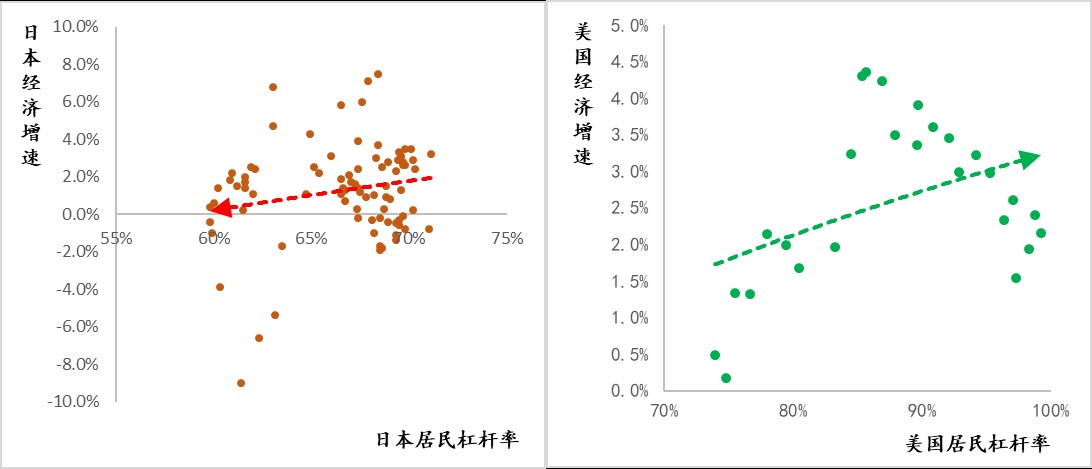

从居民在存贷款方面的持续行为变化已经反映出,作为最微观的经济主体可能已经开始趋势性的调整自身资产负债表,尤其是自发地开始趋势性去杠杆,而发达经济体的经验显示,一旦居民开始趋势性的调整资产负债表,其对经济增长的冲击将更为持久。例如,自上世纪90年代,日本居民就开始了趋势性去杠杆,居民杠杆率由70%降至2015年的59%,而经济增长中枢趋势性地陷入零增长囧况。

反之,居民趋势性加杠杆,更有利于经济增长,例如,2000年至2007年,美国居民杠杆率由70%升至近100%,相应经济增速中枢抬升幅度超过3个百分点,当然杠杆率过高一定会带来金融风险的集聚,之后美国发生了次贷危机,居民杠杆率由近100%峰值趋势性的降至75%,期间为了美国财政部和美联储为了托住经济,则几乎穷尽了政策手段和空间。

图5:日本和美国居民杠杆率变化对经济的影响

数据来源:Wind,日本数据范围:1989年-2009年;美国数据范围:2001年-2007年

除上述经验数据之外,还需要格外关注的是,日本和美国之所以发生居民杠杆率趋势性下降,触发点均是房地产市场泡沫的快速破裂,并引发严重的经济危机,由此也迫使日美两国采取史无前例的逆周期宏观调控措施,包括迅速拉升政府的杠杆率,迅速将政策利率降至零下限和负利率的极低水平,并启动多轮量化宽松,但因此带来的政策退出成本也是空前的巨大,目前日美两国仍未完全摆脱。

那么,无论是上述内部经济实况,还是外部经验教训,均需政策层面出台政策来尽快扭转居民趋势性去杠杆的苗头。

(作者供职中国建设银行金融市场部,仅代表个人观点)

京公网安备 11010802028547号