记者 黄蕾 近期,叠加多项支持政策出台、相关企业积极布局,加速换电站建设与规划、资本方涌入等多方利好因素,新能源汽车换电市场热度渐起。

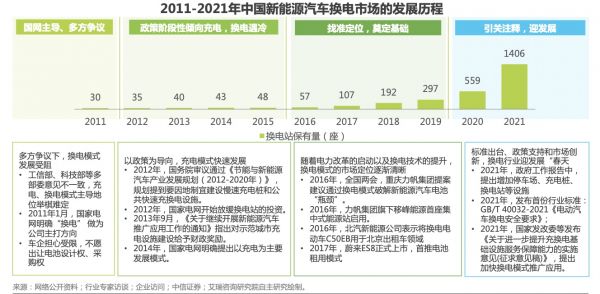

艾瑞咨询发布的《中国新能源汽车换电市场研究报告》(以下简称“报告”)显示,截至2021年底,中国建成新能源汽车换电站约1406座,同比增长1.5倍。报告预计,结合各整车厂商、换电站运营商的未来换电站建设规划,到2025年国内换电站总数将超3万座。

热度背后,这是否为一条适合初创公司介入的赛道?“我们在换电领域看过一些项目,总体来说还是相对谨慎的。我个人认为,换电模式更偏向于产业模式创新而不是技术驱动力,可能适合产业资源丰富的成熟公司介入。对于创业公司来说,本身资金和资源相对薄弱,更适合技术创新驱动的方向,因此不太容易。”祥峰投资执行董事任刚如是表示,他最近关注的重点便是电池、电能解决方案。

运营效率是竞争关键

目前,新能源汽车有充电和换电两种补能模式,前者一直被认为是主流模式,但当前仍然面临着快充需求增加、充电桩布局不均衡、超快充基础设施配套难电池损耗大等问题。

所谓换电模式,指通过集中型充电站对大量电池集中存储、充电、统一配送,并在换电站内对电动汽车进行电池更换服务。换电模式在过往的十年间,受换电建设成本高、电池标准不统一、企业间技术封闭、行业缺乏适合的商业模式,各方利益难均衡等因素影响发展缓慢。近两年,随着国家多项支持政策出台,迎来发展契机。

任刚表示,新能源补能方式上,当前市场份额肯定还是以充电为主,换电目前主要集中在TO B领域,比如针对出租车、网约车等。近两年换电模式的发展和政策利好有着较为密切的关系。

报告认为,与充电模式相比,换电模式具备包括补能效率高、安全性更高、提升电网效率、技术更成熟等优势。比如目前换电时间低于五分钟,快于所有慢充、快充。

站在投资人角度,任刚对换电模式的优缺点有着自己的理解。换电对于消费者来说,优点首先在于速度快,不用去等充电的时间。但是充电桩的普及可以做到在停车位随时充电,而且随着电池快充技术的进步,,等待时间也会大大降低,换电的时间优势逐渐会变得不突出。其次,消费者买车时购买的是车本体,不含电池,这降低了购车资金门槛,会受到部分消费者欢迎,但是本质上是把费用平摊到后续的电池租赁和换电服务中,因此消费者本质上付出的总成本并不一定更少。再者,换电虽然可减少夜晚闲时集中充电对于电网负载的压力,但是目前电网智能化调节负载的削峰填谷的技术已经很成熟,并不是不能应付。

“我个人认为换电的本质是一种第三方主体来运营的共享经济。对于共享经济这种模式来说,从投资角度,我们更多会考虑它的运营效率。”任刚表示。

他以摩拜单车为例,摩拜单车最难的地方不是造车,而是去调度车辆,需要有大量的数据得知车辆所在的位置,流动频率和密集停放点,以及时进行调度,避免大量车辆闲置。如果没有精细化运营的数据,就需要去布置更多的车辆和更多的停靠点,从而加大资产投入。值得注意的是,这只是假设市场中只有一家公司在做,如果还有竞争者参与,就很容易被动变成盲目扩张和加大投入。

换电模式亦是类似,要考虑如何根据需求的变化来优化电池库存。此外换电站还面临更多的成本问题,例如不同型号电池的储备、品质的管控、数据监控、安全保障以及人力投入。

换电模式还可能会遇到区域垄断的问题。既需要重资产投入,又对精细化运营提出了很高要求,因为无法将换电的运营成本转嫁给消费者。“运营效率问题是我认为换电模式能不能往前走的关键所在。”任刚表示。

商业模式方面,报告显示目前国内换电市场主要运营两种商业模式:一是蔚来BaaS模式,二是伯坦“电池银行”模式。

蔚来BaaS模式主要与电池厂商(宁德时代)、资本方(国泰君安、湖北科技投资集团)共同成立电池资产管理公司,电池资产管理公司主要负责换电站运营管理、废旧电池回收等,换电站运营责任主体由车企转移至电池资产管理公司。盈利模式上,蔚来最初是向消费者提供终身免费换电服务,2022年1月改为每月提供4~6次免费换电服务,其主要赢利点是整车销售+电池梯次及回收利用收益。

电池银行的商业模式是通过电池银行和整车企业签订合作协议,由电池银行出资购买电池,消费者购买不含电池的整车,后期消费者以租赁形式获得电池使用权。在动力电池车使用退役后,通过梯次及回收利用,获得电池残余价值。电池银行的盈利主要是电池使用权租赁收益+电池梯次及回收利用收益。

任刚认为,这两个模式各有特点,也有各自的局限性。蔚来BaaS模式更适合于垂直品牌去做内部服务,横向扩张到其他品牌即通用性上可能存在不足。电池银行模式相对通用性更高,但是涉及统一电池标准,以适用市场现有车型,即要求上下游和行业资源整合,因此做起来难度会更大一些。

换电市场现状

艾瑞咨询的报告显示,换电模式按其换电地理位置可分为固定换电(换电站)和移动换电(换电服务车),按换电方式可分为底盘换电、侧方换电、分箱换电。目前底盘换电为市场主流换电模式,约占80%市场份额。

经过长期的探索,国内换电技术不断成熟,商业模式逐渐成型,加之充电模式设施分布不均、利用率低、车辆续航里程短等问题凸显,换电模式又重新引起各方关注,随着国家多项支持政策出台,中国换电市场迎来发展契机。

以换电站模式为例,截至2021年底,中国建成新能源汽车换电站约1406座,同比增长1.5倍,其中乘用车换电站748座,同比增长1.6倍,商用车换电站658座,同比增长近1.4倍。

换电站整体市场主要由设备、用电、运营三大市场组成。2021年,中国换电设备市场规模达45亿元,同比增长近1.5倍;2021年,中国用电市场规模达16亿元,同比增长1.67倍;2021年,中国运营市场规模达45.7亿元,同比增长近1.2倍。

从换电市场竞争格局来看,报告显示,目前,国内主要由蔚来、奥动新能源、杭州伯坦三家参与建设。其中蔚来换电站建设最快、规模最大,截至2021年底,蔚来在国内建成换电站789座,较2020年增长超3倍,其次是奥动新能源,2021年在国内建成换电站402座,较2020年增长38%,杭州伯坦2021年在国内建成换电站107座,较2020年小幅增长,三家企业换电站建成数量占比超90%。报告认为,未来随着国内换电市场前景不断明朗,行业内企业将会更加积极布局、规划换电站建设,市场竞争逐渐加剧,国内换电市场格局将呈现较大变革。

换电站区域分布上,2021年国内省份换电站保有量前十的省份合计达968座,占比近70%,其中北京换电站保有量最多,共255座,其次是广东、浙江、上海、江苏,分别是178座、118座、96座、92座,电站建设主要分布在各省会及较大城市。

京公网安备 11010802028547号