记者 胡群 2022 年年初至5月12日,全球重要股指共振下跌:上证综指下跌16.07%,恒生指数下跌17.17%,标普500下跌17.44%,日经225下跌10.57%,德国DAX下跌14.68%,法国CAC40下跌14.26%, 英国富时100下跌2.68%。

“疫情爆发以来,投资者的避险情绪逐渐增强,愿意投资黄金的人数越来越多。”5月11日,长江商学院发布的《投资者情绪调查报告(2022年一季度)》(以下简称《报告》)显示,本期,这种情绪继续延续,愿意投资股票、股票型基金人数比上期有所下降,愿意投资理财、稳健型基金和黄金的人数显著提高。

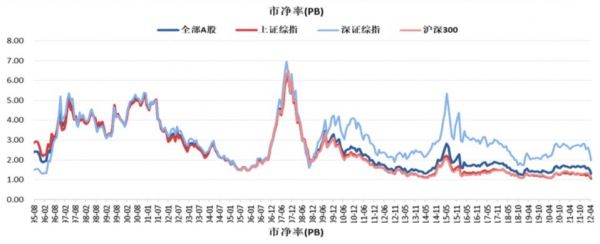

长江商学院会计与金融学教授、投资研究中心主任刘劲表示,用市净率来显示A股整体估值情况,目前已是2005年以来最低的水平。

“在过去四个季度里,投资者对市场的预期相对是比较悲观的,现在是在悲观状态下比较稳定的状态。”刘劲称,散户目前相对比较悲观,金融从业者相对更加乐观,他们认为市场过于低迷,有可能会有反弹。

来源:长江商学院《投资者情绪调查报告(2022年一季度)》

“避险,希望有更安全的投资”

《报告》显示,本期避险情绪继续延续:愿意投资股票、股票型基金净增加人数占比为37%,比上期下降7.9个百分点;愿意投资银行理财以及稳健型基金的净增加人数占比为83.4%,比上期提高了7.5个百分点;愿意投资黄金等贵金属的净增加人数占比为10.2%,比上期提高了3.6个百分点,比2020年4月提高了10.2个百分点。

对中国投资者而言,最大的投资品是房地产,其次才是股市。目前投资者对房地产的预期也较为悲观。

《报告》显示,愿意投资房地产的人数自2020年8月以来持续大幅下降,本期愿意投资房地产的净增加人数占比为-16.8%(散户和金融业分别为-16.1%和-19.3%),比上期下降5个百分点(散户和金融分别下降5.6和3.2个百分点),比2020年8月下降17.6个百分点(散户和金融业分别下降了16.7和20.6个百分点)。

“整体来看,投资者预期有一定内在的自洽性,主要在避险,希望有更安全的投资。”刘劲说道。

在本次调查中,约60.9%的受访者认为A股会上涨,比上期提高0.6个百分点,比2020年末调查下降6.6个百分点;投资者对A股的预期回报率是-1%,比上期下降0.2个百分点,比2020年末调查下降2.7个百分点。

散户和金融业投资者对A股的预期在2021年出现明显分化,金融业调高了对A股的预期,散户则调低了预期,截至2021年末,金融业中认为A股会上涨的人数比散户高出31个百分点。在本期调查中,二者的预期差异有所缩小,具体来说,在本期调查中,约79.7%的金融业投资者认为未来A股会上涨,比上期下降3.8个百分点,约54.9%的散户认为未来A股会上涨,比上期提高2.1个百分点;金融业对A股的预期回报率是5.7%,比上期下降1个百分点,散户对A股的预期回报率是-3.1%,比上期提高0.1个百分点。

来源:长江商学院《投资者情绪调查报告(2022年一季度)》

《报告》认为,投资者对市场的保守情绪可能部分来自于对长期经济增长的担忧。从2020年8月至2021年9月,随着疫情得到有效控制,经济活动有序恢复,投资者情绪逐步回暖。2021年下半年以来,趋势发生逆转,在上一期的调查中,投资者下调了对经济增长的预期,本期投资者对经济增长的预期与上期相比变化不大,约58.5%的投资者认为未来GDP 增速能够超过5%,比上期下降了0.3个百分点,比2021年9月下降了4.1个百分点。

资本市场八大挑战

《报告》显示,影响资本市场的八个因素可以分为三种。一种是来自自然的挑战,即在不停演化的新冠肺炎病毒。第二种是来自国际的挑战,包括中美关系、中国和西方的关系、西方的高通胀。第三种是来自国内的政策调整,包括对互联网平台的反垄断、对房地产行业的去杠杆、对教培行业的颠覆性改造、对共同富裕的倡导和追求。

第一,新冠肺炎疫情。自上海从3月28日开始采取严格的封闭管控措施,3月中下旬疫情开始在全国多个省市蔓延,许多城市采取了不同程度的管控措施,其对经济的负面影响会在第二季度全面显现出来。本期投资者对新冠肺炎疫情的关注度继续大幅提高,认为这是当前对投资影响最大的事。具体来说,本期有68%的受访者认为疫情控制对未来投资影响巨大,比上期提高13.4个百分点。

第二,中美关系以及中国与西方的关系在美国总统换届后没有明显改善,甚至有恶化的倾向。俄乌战争以来,美国和北约持续向中国施压,使矛盾有加速激化的可能。

第三,房地产政策的调整。监管层在2020年8月推出了“三条红线”政策控制房地产公司的短期和长期杠杆率,同时对金融机构提出了一系列针对房地产紧缩的政策。来势猛烈的收紧政策不仅让地产的销售价格和销售量直线下降,同时让地产行业突然陷入流动性危机,其中部分杠杆过高的企业陷入债务危机。2022年第一季度以来中央和地方出台的松绑政策,有望在下半年经济数据中有所体现。

第四,在过去两年整个应对新冠肺炎疫情的过程中,和世界主要国家相比,无论是财政政策还是货币政策,中国都是以稳见长。尤其在2021年,中国整体债务对GDP的比率基本没有变化。2021年,欧美日继续维持超宽松货币政策,美日欧央行的资产规模已经远远超出金融危机时期,如果计算2019年末至2021年11月各国广义货币增量占GDP的比重,美国、法国、英国等国家都提高了20个百分点以上,日本和德国分别提高了18个和11个百分点,而我国只提高了7个百分点。今年一季度以来的货币和财政政策调整明显指向宽松方向。随着新冠肺炎疫情对经济发展的损害日渐明显,货币和财政政策有望更一步加大力度。

第五,2021年,对IT巨头的反垄断浪潮在世界内此起彼伏。我国政府和监管部门对互联网巨头的规范是全方位的,根本性的。政府对互联网巨头的监管不仅影响到这些公司本身,而会牵扯到整个产业链,以及一、二级市场对互联网行业的看法。因此,政府对这些平台公司的态度转变会大规模影响市场的预期。

第六,在“双减”政策的指导下,教培行业在短短的几个月里基本实现了去资本化。中国中小学教育由于高考体制带来的孩子和孩子之间、家长和家长之间的零和竞争、内卷,在教育新政下是否能得到实质性的缓解还有待观察,但教培行业的上市公司在2021年基本失去了80%的投资价值,对就业和消费都会有直接或间接的影响。

第七,在长远来看,“共同富裕”的重新提出和强调可能是2021年对中国社会和经济意义深远的事件。解决贫富分化问题,实现共同富裕是全球性的大问题。一方面,共同富裕要解决的是经济中的结构性问题;另一方面,资本市场也自然会担心在解决问题的过程中,会不会使投资者的利益受到损害。其中的不确定性需要时间来理解、消化。

第八,高通胀风险。在供给端,疫情严重冲击了全球供应链。截至2021年三季度,全球大部分地区的投资活动仍低于疫情前水平;大宗商品的生产和服务贸易额也没有完全恢复,只有商品贸易额基本达到疫情前规模,但不同地区存在较大差异,东亚和东南亚地区恢复较好,北美、欧盟、南美、非洲等地区仍低于2019年水平。在需求端,为对抗疫情,欧美国家出台了极为宽松的财政和货币政策,目前欧美的通胀水平回到了四十年来的高点,给各国央行巨大的压力,美国更是开启了快速加息通道。俄乌战争给全球经济带来了更大的通胀压力。

4月份,中国居民消费价格同比上涨2.1%,比3月份1.5%的涨幅扩大0.6个百分点。国家统计局城市司高级统计师董莉娟表示,4月CPI( 消费者物价指数)温和上涨,主要受国内疫情及国际大宗商品价格持续上涨等因素影响。

美国4月CPI同比上涨8.3%,比上月放慢0.2个百分点,环比涨幅更收窄至0.3%,但仍高于市场预期的8.1%及0.2%。

《报告》认为,在今年的第一季度,来自自然和国际的挑战都更加严峻,而国内的政策调整都可以看成是对资本市场比较友好。要想彻底扭转市场悲观的情绪,国内的政策调整就必须更加积极才行。中国是超大型经济体,虽然和全球经济息息相关,但只要做好自己的事情,事情就成功了一大半。

京公网安备 11010802028547号