记者 蔡越坤 2022年3月22日,中国信托业协会发布2021年4季度行业数据,并无意外,融资类信托再次大降,投资类信托已然成为信托主要的产品形式之一。

数据显示,融资类信托与投资类信托呈现出“此消彼长”的局面。

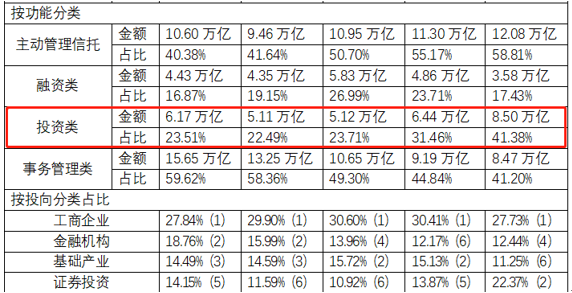

数据披露,融资类信托的规模自2020年开始大幅降低,两年间总计压降了38.60%,目前占比已降至17.43%,已不再是主动管理信托中的主导产品。与此同时,投资类信托的规模自2018年以来一直持续增长,四年间规模总计增长37.80%,目前占比已增至41.38%,已经成为主动管理信托中的主导产品。

信托新发展格局正在形成。

中国信托业协会专家理事周小明点评表示,在经历了2008-2017年间的繁华之后,信托业对于本轮的调整并没有充分的思想准备。习惯于“融资类信托+通道信托”旧有发展模式的信托行业,又赶上了风险暴露的窗口期,对于转型发展的未来方向也曾陷入过迷茫困惑。所幸的是,经过四年艰难的业务调整和转型探索,时至今日,可以说信托业未来发展的迷雾逐渐驱散,新发展格局方向已经日益明晰。

融资类信托占比降至17.43%

具体来看,数据披露,2021年底,融资类信托规模降至3.58万亿元,比上年末压缩了1.28万亿元,降幅高达26.28%;占比降至17.43%,比上年末下降了6.28个百分点,规模与占比的年度降幅均为近年来最大。

与2019年峰值相比,两年间融资类信托规模总计压降了2.25万亿元,合计降幅达38.60%,占比总计回落了9.57个百分点,压降成效显著,融资类信托已不再是主动管理信托的主导产品。

同时,事务管理类信托继续平稳下滑。

数据披露,2021年底,事务管理类信托规模降至8.47万亿元,与上年末相比下降7.85%;占比进一步降至41.20%,比上年末下降了3.64个百分点。与2017年15.65万亿规模和59.62%占比相比,事务管理类信托四年间规模总计下降了45.89%,占比总计下降了18.42个百分点。

对此,周小明表示,通道信托驱动的事务管理类信托快速下降,服务信托驱动的事务管理类信托则快速增长。虽然中国信托业协会发布的数据并没有对事务管理类信托作通道信托和服务信托之分,但我们仍然可以通过分析判断出两者之间的此消彼长。近年来,单一资金信托大幅下滑,但事务管理类信托并没有出现同等幅度的大幅下滑而表现为相对平稳的下滑态势,应该说与服务信托的快速崛起不无关系。

周小明认为,经过四年的调整,信托业新旧发展动能的转换已经达到了一个相对均衡的临界点,即新业务的增长规模已经可以兜住旧业务的压降规模,而且新业务的增速已经呈现出高于旧业务降速的趋势。2021年度信托资产规模的止跌回升、经营业绩的企稳回升在很大程度上也印证了这个临界点已经显现,它意味着信托业本轮调整或将已经见底,从而成为信托业新发展阶段的一个起始点。

投资类信托占比增至41.38%

数据方面,2021年底,投资类信托规模则增至8.50万亿元,比上年末增加了2.06万亿,增幅高达31.92%;占比则增至41.38%,比上年末上升了9.92个百分点,规模与占比的年度增幅均为近年来最大。与2017年6.17万亿元规模和23.51%占比相比,投资类信托四年间规模总计增加了2.33万亿元,增幅总计达37.80%,占比总计提升了17.87个百分点,已经成为主动管理信托最主要的产品形式。

对于投资类信托的大幅增长,周小明认为,信托业在2008-2017年十年间的高速发展阶段,主要业务是产品化、刚兑化的“融资类信托+通道信托”,主要功能是发挥私募投行功能。这种发展模式弥补了当时融资金融体系的不足并契合了金融创新的需求,具有客观的市场基础和政策空间,但同时也带来了巨大的风险隐患,注定不可持续。

周小明称,随着“资管新规”和“两压一降”监管政策的出台,信托业自2018年开始不得不进入转型发展的艰难调整时期。调整是三方面的,即“压旧”“规范”和“增新”。“压旧”是压降旧模式下的融资类信托和通道信托业务,“规范”是按照资管新规要求规范资产管理业务,“增新”是开拓符合信托本源功能的新业务。

周小明表示,奠定信托业新发展格局的基础来自三个方面:

一是信托的制度价值,它指明了信托业新发展格局的功能定位。如今市场和政策环境均已发生根本变化,未来信托的私募投行功能将逐渐淡化,信托的资产管理功能、财富管理功能和社会服务功能将登上历史舞台,成为信托业新发展格局下的主导功能,而这些功能无一不是内生于信托的制度价值之内。

第二,信托的监管政策,它指明了信托业新发展格局的业务方向。新发展格局下信托业务的发展方向渐明,监管框架已基本形成,监管细则也将陆续推出,规范和推动信托业新发展的监管基础正日益成型。

三是信托的市场需求,它指明了新发展格局的良好前景。虽然原有的融资类信托和通道信托日渐萎缩,但各种策略驱动的、满足多样化资产管理需求的投资类信托得到了充分发展,以资产证券化信托、家族信托、保险金信托为代表的服务信托更是快速发展,而员工利益信托、破产重整信托、涉众资金管理信托、特殊需要信托等其他类型的服务信托以及慈善信托也显示了良好的发展势头。

京公网安备 11010802028547号

京公网安备 11010802028547号