记者 梁冀 A股、港股全线重挫 “跌跌不休”。3月15日,上证指数低开低走,盘中重挫单日大跌近160点,失守3100点关口。港股方面同样惨烈,三大股指跌幅均超5%,恒生指数失守19000点。隔夜美股方面,中概股再迎大面积暴跌。

万和证券分析师沈彦东认为,市场经历连续调整,寻底态势相对明确。俄乌局势变化使国际供应链再次受到冲击,国际原材料价格波动明显,原油价格持续上行,我国面临较大的输入性通胀压力;此外2月社融失速反映出当前信贷需求疲弱,经济下行压力进一步增大,疫情反复也对投资及消费造成较大负面影响。其认为市场面临的不确定性增加,上周市场寻底是一次明显的风险释放,但当前各项信号并未出现明显变化,预计市场仍将以寻底为主。

私募排排网基金经理胡泊则表示,从表现上来看,无论是北上资金,还是在港股市场的欧美资金,最近都表现出持续流出的状态,因此在资金持续流出的情况下,港股可能难言反转,最多也只是跌多了出现阶段性的反弹行情。现在的港股整体的估值已经处于一个历史的低位,配置的价值也确实已经开始凸显,但在资金持续流出的情况下,港股可能很难有一个良好的表现,所以港股是否见底还需要持续观察。

沪指失守3100点

3月15日,A股三大股指全线重挫。截至收盘,上证指数报3063.97点,跌4.95%;深证成指报11537.24点,跌4.36%;创业板指报2504.78点,跌2.55%。两市合计成交11242.18亿元,较前一交易日明显放量。北向资金净卖出160.24亿元。

A股

盘面上看,34个申万一级行业全数收跌。煤炭板块收跌8.08%,领跌市场;房地产、钢铁板块跌幅均超7%,分别跌7.25%和7.22%。34个行业分类中有19个跌幅超5%。

消息面上,市场间流传一份显示为监管部门的函件,请中国医学科学院医学信息所、中国医院协会民营医院分会于3月15日前反馈营利性医疗机构上市融资是否符合健康产业发展政策导向,营利性医疗机构上市融资是否会在医疗行业内产生不良示范效应,营利性医疗机构上市融资是否会导致社会资本在医疗领域无序扩张风险。

今日多只医疗股盘中跌停。华康医疗(301235.SZ)收跌12.78%,爱尔眼科(300015.SZ)收跌11.41%,通策医疗(600763.SH)收跌10.00%;金域医学(603882.SH)收跌8.01%。爱尔眼科董秘吴士君则表示,国家支持社会办医,从来没变。

博时基金表示,A股当前宏观组合处于“宽信用不及预期/稳信用+经济弱”阶段,历史上A股偏弱概率大,A股仓位继续维持中低位。两会对经济工作的安排整体延续中央经济工作会议精神,强调“5.5%左右”的目标需要付出艰苦努力。2月金融数据显示出来的信用扩张速度较前几月有所放缓,大概率反映当前需求较弱的状况。最近两周疫情扩散较为迅猛,消费面临负面压力仍然较大。

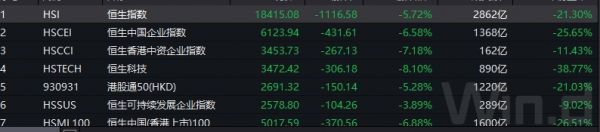

恒指再跌千点

港股延续昨日跌势,恒生指数大跌1116.58点,失守19000点关口。截至收盘,恒生指数报18415.08点,跌5.72%;恒生中国企业指数报6123.94点,跌6.58%;恒生科技指数报3472.42点,跌8.10%。

港股

盘面上,恒生指数24个行业分类全数下挫。媒体板块重挫11.88%领跌市场;零售业、消费者服务、医疗保健设备与服务、软件与服务跌幅均超9%;仅耐用消费品、食品与主要用品零售等6个行业板块跌幅小于5%。

个股方面,受隔夜中概股普跌带动,内地互联网企业股价持续下探。截至收盘,腾讯控股跌10.19%,阿里巴巴-SW跌11.93%,美团-W跌5.86%,小米集团W跌7.85%,京东集团-SW跌10.06%。此外,理想汽车-W跌17.84%,蔚来-SW跌12.81%,小鹏汽车-W跌10.18%。

博时基金表示,目前港股基本面仍受宏观需求和监管的双重压制,权重股Q4财报承压,交易情绪上还遭受美国《外国公司问责法》冲击,短期港股整体延续底部震荡格局,核心资产修复依赖于稳增长见效后的需求回暖及政策出清。

不过,有外媒报道称,美国公众公司会计监督委员会(PCAOB)表示,该委员会正与中国监管部门保持积极沟通,近期已多次举行会谈,双方致力于达成一份合作协议,以便其能够检查在美注册的中国内地及部分从事内地业务的香港审计师事务所。PCAOB表示愿意与中国政府部门保持合作关系,采用目前其与数十家其他国家或地区之间类似的合作方式开展对相关会计师事务所的检查和调查。

证监会3月11日曾表示,始终坚持开放合作精神,愿意通过监管合作解决美方监管部门对相关事务所开展检查和调查问题,这也符合国际通行的做法。近一段时间,证监会和财政部持续与PCAOB开展沟通对话,并取得积极进展。相信双方通过共同努力一定能够尽快作出符合两国法律规定和监管要求的合作安排,共同保护全球投资者合法权益,促进两国市场健康稳定发展。

外围因素影响何如

海通证券策略团队15日发布报告称,3月7日开始,陆股通北上资金连续大幅流出,其认为A股的外资可能在交易层面受到了扰动。据外媒报道,富时罗素和MSCI将俄罗斯相关个股剔除其指数体系生效的时间分别为3月7日和3月9日;EPFR数据则显示,最近一周投资于新兴市场的资金开始大幅流出,A股的北上资金恰好也是从3月7日开始大幅流出,背后的原因可能就是MSCI和FTSE剔除俄罗斯证券的做法促使国际投资者减配了新兴市场。

另外,A股近期基本面数据较差,人民币汇率也有所贬值。虽然自去年末我国经济对“稳增长”的诉求就不断加大,但至今政策发力仍不明显。数据显示,中国2月社会融资规模增量为11900亿元,远低于万得一致预期的22157亿元,前值为61700亿元;从结构上看,信贷数据中的居民中长贷2月为-459亿元,创该数据有史以来首“负”。社融数据上的疲软导致外资对我国的基本面担忧加剧。除了基本面的担忧,3月以来人民币汇率也开始贬值,从3月初到3月14日人民币已贬值1%,也对外资造成了压力。

不过,申万宏源观点则认为,自俄乌冲突以来,富时(FTSE)和明晟(MSCI)两大指数供应商都宣布将俄罗斯证券调出新兴市场指数。目前规模最大的新兴市场指数ETF分别来自Vanguard旗下使用FTSE指数的VWO,规模为754.4亿美元和iShares旗下使用MSCI指数的IEMG,规模693.7亿美元。而目前没有数据显示俄罗斯被调出新兴市场指数会导致指数基金面临赎回压力而卖出A股和港股。

首先,俄罗斯在新兴市场指数中的权重较小,影响不大。FTSE和MSCI的两个新兴市场指数原本俄罗斯资产的占比都很小,VWO在剔除之前的俄罗斯权重为2.9%,其投向俄罗斯的资产在21.88亿美元左右,IEMG在剔除之前的俄罗斯权重为3.22%,对应的资产在22.34亿美元左右,整体影响不大。

其次,从指数对俄罗斯证券的处理来看,不会增加投资者赎回的动力。从MSCI和FTSE的公告知,指数公司对俄罗斯证券的处理方式是以接近于0的价格重新对其估值,这种模式类似于公募基金下调净值,投资者现在赎回相当于以接近0的价格卖出俄罗斯证券,这使得投资者不会有额外的动力去赎回基金。

第三,ETF近期份额没有出现明显的赎回现象。从数据来看,VWO自俄乌冲突以来份额稳步上升,并没有赎回压力。彭博数据显示,IEMG的份额近期维持不变,在12.828亿份,也无明显的赎回压力。这一现象与ETF在历史上的规律一致,从2020年疫情期间美股ETF份额变化、2018年A股ETF份额变化情况都可以看到,在标的指数下跌时往往ETF并不会发生赎回,往往反而是净申购。

经过资金的连续流出和踩踏,市场信心陷入低迷。

海通证券首席经济学家荀玉根在研报中表示,对比历史,沪深300本轮调整的时间和空间已经比较明显。当前A股估值处于历史中等偏低的水平,当前沪深300估值处于历史中低位,全部A股估值也不高,并且A股各行业中多数行业的PE历史分位数均处于50%以下。随着外部扰动因素逐步褪去,内因将成为影响A股走势的正能量,全年震荡格局,过去2个多月的回调,为后面行情留出了空间。

京公网安备 11010802028547号