经济观察报

理性 建设性

内参 频道

刘劲松 10-21 09:04 听报

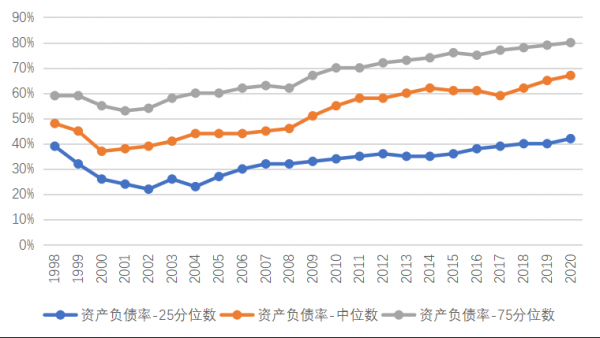

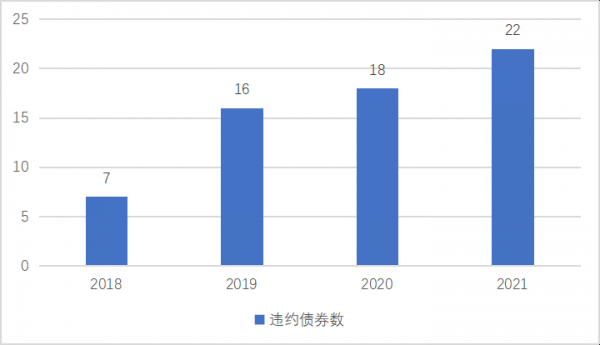

刘劲松/文 从华夏幸福违约,到恒大告急,辉煌二十余年的房地产行业如今为何进入多事之秋,风光不在?处于卖方市场二十年,为何行业负债率却不断攀升(见图1),信贷环境一紧,房地产企业就纷纷钱荒、融资告急、违约风险激增(见图2)?

图片1 A股与H股房地产上市公司资产负债率(数据来源:CSMAR、Choice)

图片2 房地产行业债券违约只数(数据来源:Choice)

房地产开发企业长期处于双庞氏状态

理论上,正如美国经济学家海曼·明斯基(Hyman Minsky)和清华大学谢德仁教授所言,一个企业的财务脆弱性取决于其庞氏融资程度,当一个企业长期处在庞氏融资状态,依赖资产负债表右边驱动资产规模的增长,那么这类企业的经营稳定性势必依赖信贷环境的宽松和资产价格的不断上涨。当信贷收紧或资产价格下跌,那么这类长期处于庞氏状态的企业哪怕是有很亮眼的利润指标,也极易陷入财务困境。

最客观、真实反映企业庞氏状态的指标是企业长期创造的自由现金流量。我们不妨构建一个自由现金流量指标(FCF2s)来度量,即企业从IPO上市年份至今“累计的经营活动现金流量+累计的投资活动现金净流量-累计的利息支出”+本期末的理财产品投资净额。

若企业FCF2s为负,则表明:企业上市多年所累计创造的经营活动现金流量,不足以覆盖其投资所需和利息偿付的现金,企业支付的利息至少部分是靠筹资活动融来的现金,企业总体上处于“庞氏利息”状态。

进一步,若企业FCF2s在扣除累计的分红支出后的自由现金流量(FCFds)为负,则表明企业的股息分配至少部分是来自筹资活动的钱,总体上处于“庞氏分红”状态。

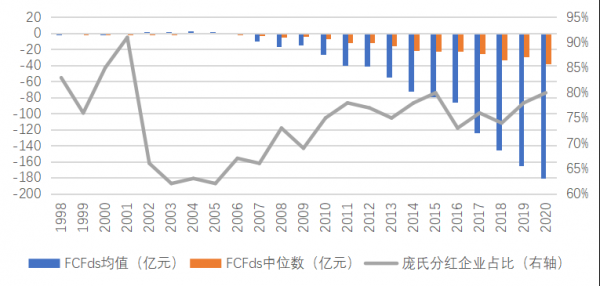

可以发现,中国房地产上市公司整体长期处于“庞氏利息”与“庞氏分红”的双庞氏状态。

截止2020年末(见图3),房地产上市公司自上市以来累计创造的自由现金流量(FCF2s)平均为-162亿元,中位数为-35亿元,经营创造的现金流量根本无法覆盖其投资和利息支出,75%的房地产上市公司在利息偿付时至少部分在利用筹资活动的资金,处于“庞氏利息”状态。

图片3 A股与H股房地产上市公司FCF2s创造(数据来源:CSMAR、Choice)

进一步,若考虑企业分红,截止2020年末(见图4),房地产上市公司自上市以来累计创造的自由现金流量(FCFds)平均为-180亿元,中位数为-38亿元,80%的房地产上市公司在股息分配时至少部分依赖筹资活动的资金,处于“庞氏分红”状态。

图片4 A股与H股房地产上市公司FCFds创造(数据来源:CSMAR、Choice)

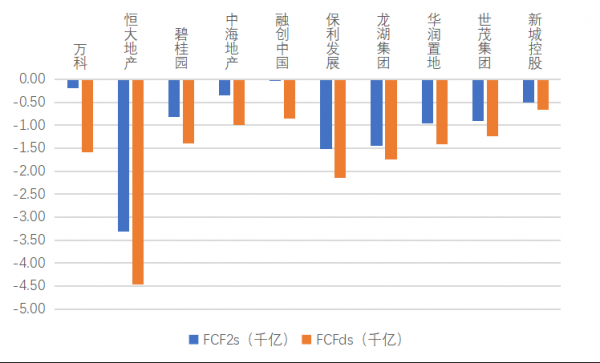

即使针对那些上市至少10年的房地产企业而言,其双庞氏现象亦非常凸显(见图5)。截止2020年末,“庞氏利息”企业和“庞氏分红”企业占比分别达到74%和80%,且近些年有不断增加的趋势。即便是2021年前十强房地产开发企业,其自上市以来累计创造的自由现金流量仍为负,其中恒大地产尤甚。

图片5 上市至少10年的房地产公司的双庞氏情况(数据来源:CSMAR、Choice)

图片6 前十大房地产公司自上市以来的现金流创造(数据来源:CSMAR、Choice)

为什么中国房地产行业会出现群体式的双庞氏现象?

首先,房地产上市公司的经营活动现金流量创造力孱弱,营运资本吞噬大量现金,是典型的“纸面富贵”。中国房地产上市公司每年合计创造的净利润均为正(比如,2020年利润合计7.7千亿,见图7),但经营活动现金流量创造力则不足,虽然近三年与利润持平,但之前年份远低于利润,部分年份甚至为负。相反,房地产企业的营运资本却在不断放大,截止2020年末,营运资本合计达到56.51千亿元。换言之,房地产经营多年创造的利润并未变成真金白银,而是形成了巨额的营运资本。

图片7 房地产行业的现金流量创造(数据来源:CSMAR、Choice)

其次,融资驱动下的投资快速扩张。房地产上市公司投资规模不断扩大,尤其是在2017年达到峰值(当年投资净流出10.56千亿元,见图8),但单纯依靠经营活动根本无法支撑如此庞大的投资支出,势必需要依赖筹资;筹资规模不断放大,并在2017年达到峰值,当年筹资净流入10.38千亿元,每年筹资规模与投资规模相当。近些年,随着信贷收紧,房地产企业的融资开始缩减,因而使得债务风险浮出水面。显而易见,房地产公司一方面在迅速投资扩张,另一方面这些投资最终又未转化为真金白银,所以其利息偿付、股息分配乃至投资都不得不长期依赖筹资融入的钱。

图片8 房地产行业的投资和筹资活动(数据来源:CSMAR、Choice)

为什么房地产企业能够持续庞氏融资如此之久?

宏观上,这与过去二十年宽松的信贷环境、房价和地价的不断上涨密不可分。在一个信贷环境宽松、资产价格不断上涨的环境下,即便房地产企业自身造血能力不足,但仍然能从市场中获得融资,用持续不断的投资驱动利润和资产的增长。而近些年,随着信贷收紧和房价的稳定,房地产行业的违约风险则开始显露。

在微观上,这与金融机构等市场参与者是否将企业自由现金流量创造力纳入其决策体系有关。若市场参与者着重于传统的利润指标,忽视自由现金流量指标,那些传统财务指标表现良好的庞氏化企业,自然能够在市场中持续获得融资并庞氏下去。进而,这也与金融机构的激励机制相关,如果金融机构的员工激励是基于短期的利息收入和利润,则必然导致严重的道德风险,金融机构自然会无视利息收入的性质是否属于庞氏利息收入(借款方处于庞氏利息支出状态),更无视庞氏状态借款方将来无力偿还本金的极高概率。

站在房地产行业发展的十字路口,回顾过去,我们要认识到:一味地依靠筹资活动驱动投资和资产增长、忽视自由现金流量创造,必将导致企业陷入庞氏状态、经营脆弱。

立足现在,我们要认识到:房地产行业企业的集中风险暴露的本源并非过度负债,而是长期的庞氏化,着力推动房地产开发企业的去庞氏化乃是当务之急。

展望未来,市场参与者应当重视企业自由现金流量的创造,改革其激励机制,把自由现金流量作为企业价值创造衡量的总抓手,从根本上去庞氏化,维系房地产行业乃至经济的长期平稳运行。

(作者为经济观察报特约评论员)

活动报名

还没有任何评论,赶紧发布吧!