学智/文 一家从未亏损、净资产收益率表现堪称“王者”的企业,为什么突然间崩溃?

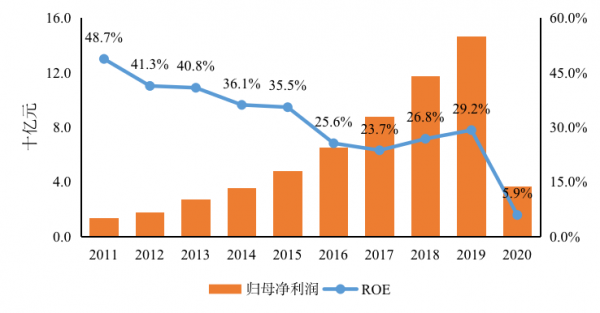

自2011年借壳以来,华夏幸福各年度的净资产收益率(ROE,当年归母净利润/年末归母净资产)始终保持在20%以上(2020年为5.9%),2015年及之前更是从未低于35%(见图1)。

相较于A股上市公司6%-8%左右的净资产收益率均值,华夏幸福堪称“王者”。

除净资产收益率外,过去10年间,华夏幸福在毛利率(年均40%左右)、营业收入增长率(年均35%左右)、分红比率(年均25%左右)等方面也都表现出色。

图1 华夏幸福净资产收益率统计(数据来源:Wind、CSMAR)

但出人意料的是,2021年2月2日,华夏幸福突发公告:公司及下属子公司发生债务逾期,涉及本息金额达52.55亿元。剔除228亿元受限资金后,公司账面可动用货币资金余额仅有8亿元。

自此,华夏幸福又接连发布了多个债务逾期公告。截止9月4日,公司累计未能如期偿还的债务本息合计高达878.99亿元。

究竟发生了什么?

很多人简单地将 “暴雷”事件理解为:房地产过度负债和高杠杆引致的流动性问题。这不过只是症状,症结还是“庞氏化”问题。

从图2可知,自2011年华夏幸福借壳以来,其逐年累计的自由现金流量(FCF1s)就持续为负值(FCF1s,即逐年累计的经营活动净现金流量与投资活动净现金流量之和),考虑利息支出因素后的FCF2s,更是如此(FCF2s,即FCF1s减去逐年累计的应计利息支出)。

这说明:华夏幸福依靠资产创造的经营活动现金净流量,根本无法满足企业自身投资所需现金,长期不能自己养活自己,只能依靠融资活动和“体外输血”来驱动增长。一旦“输血”停止,必将引起庞氏泡沫的破灭。

从这个角度看,华夏幸福此次“暴雷”实在情理之中,其自由现金流量创造力早已亮出红灯。

图2 华夏幸福自借壳以来的自由现金流量创造力统计(数据来源:Wind、CSMAR)

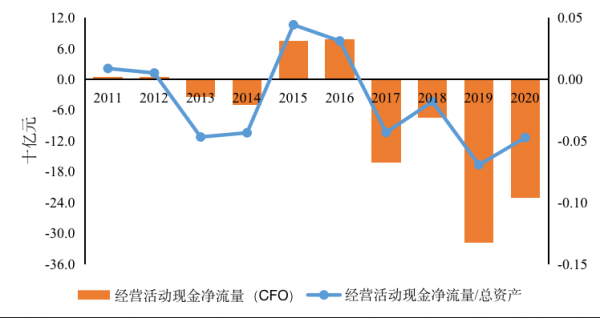

究其原因,除了持续的大规模投资以外(收并购业务资金支出),华夏幸福的经营活动现金流量创造力表现也十分孱弱,其经营活动现金净流量在大部分年份为负值(见图3),与其传统会计利润业绩指标的“风景这边独好”形成鲜明对比。

图3 华夏幸福经营活动现金净流量统计(数据来源:Wind、CSMAR)

利润表现好而经营活动现金净流量表现差的局面,主要在其营运资本长期“吞噬”现金所致(△营运资本大部分年份都大于0,见图4)。

一方面,产业园区和房地产开发两大业务的迅速扩张,使得华夏幸福的垫款规模和存货(开发成本、土地整理、基础设施建设和工程施工增加)大幅攀升;另一方面,独特的PPP市场化运作模式主导下,华夏幸福的现金流对政府回款依赖颇大,应收政府结算款只升不降。企业税后营业利润大量“滞留”在营运资本中,没有相应的经营活动现金净流入,自然形成了“纸面富贵”。

图4 华夏幸福营运资本统计(数据来源:Wind、CSMAR)

回看华夏幸福的发展历程,反映了资本市场长期以来过度侧重企业的利润指标,而忽视对“创造真金白银”的企业自由现金流量的关注。

惟利润、惟分红的观念亟需改变,企业依赖负债端融资来驱动发展是不可持续的,培育和提升自由现金流量创造力,才是企业实现高质量发展的前提。

(作者系经济观察报特约评论员)

京公网安备 11010802028547号

京公网安备 11010802028547号