记者 李沁 一则显示为鸣石投资袁宇发布公告的截图引爆私募圈。

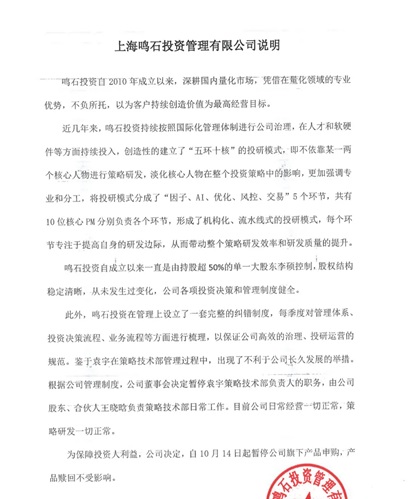

紧接着,鸣石投资发布声明。

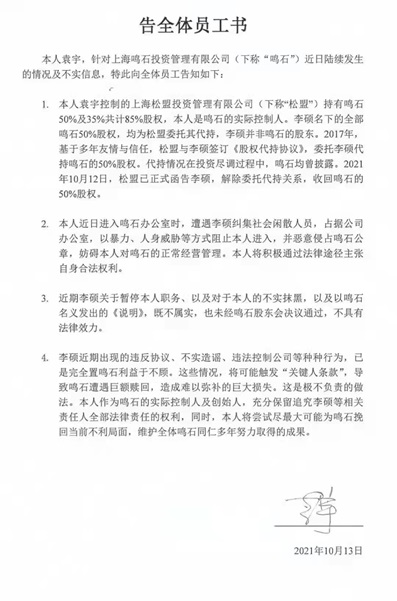

旋即,鸣石投资袁宇发布声明。

一夜之间,百亿量化私募上海鸣石投资管理有限公司(以下简称“鸣石投资”)高管人员李硕和袁宇争取实际控制权的事件经历了多次反转。而鸣石投资也出现多个产品当月月报、季报未披露的情况。

夺权大戏上演之前,袁宇为鸣石投资的创始人和策略负责人,而李硕为鸣石投资在基金业协会登记备案的实际控制人兼第一大股东。双方针对谁是鸣石投资的实际控制人的问题各执一词。让人大跌眼镜的是,根据袁宇的最新声明,双方甚至上演争夺公章的戏码。

目前,鸣石投资已暂停旗下产品申购,产品赎回不受影响。

谁才是鸣石投资真正的控制人?新的反转是否还会上演?投资人权益何解?

三则声明

10月13日清晨,一张疑似袁宇写给公司同事的文字说明截图引发市场热议。截图内中袁宇容提到,近日其与李硕针对鸣石投资的控制权产生纠纷,袁宇被解除再公司的职位及对策略组的管理,触发“关键人条款”(Key Man Clause),鸣石或面临大量赎回。

10月13日傍晚,鸣石投资在其微信公众号发布声明发布说明公告,公告主要表达了四个重点内容:

其一,鸣石投资不依靠某一两个核心人物进行策略研发,淡化核心人物在整个投资策略中的影响;

其二,李硕为持股超50%的单一大股东,自公司成立以来便由其控制,且股权结构稳定清晰,从未发生过变化;

其三,袁宇为策略技术部负责人,因举措不利于公司长久发展,按制度被暂停职务;

其四,14日起暂停公司产品申购,赎回不受影响。

10月13日晚间,袁宇发布《告全体员工书》,其中显示:

其一,袁宇才是鸣石的实际控制人,李硕名下关于鸣石的50%股权均为代持;

其二,近期进入鸣石办公室时发现李硕纠集社会闲散人员占据公司办公室的情况,上述社会闲散人员以暴力、人身威胁的方式阻止袁宇进入办公室;

其三,鸣石公章被社会闲散人员恶意侵占;

其四,晚间鸣石发布的声明不具有法律效力;

其五,保留向李硕等相关责任人追责的权利。

通过这三则声明,事情的大致原因、经过已然明了,不过此次争夺控制权事件仍有三大问题亟待厘清。

谁是鸣石投资的实际控制人?

公开资料显示,上海鸣石投资管理有限公司成立于2010年12月,是中国最早的对冲基金之一,投资范围涉及股票、期货、期权等,当前主要策略有Alpha策略和日内策略,主要产品为量化对冲、指数增强系列。

根据鸣石投资最新的官网显示,鸣石公司由袁宇和Robert Stambaugh共同创立于2010年12月,是一家老牌的量化私募公司。在美国完成研究生学业后,袁宇在宾夕法尼亚大学沃顿商学院(Wharton School Of Pennsylvania)获得金融学博士学位。Stambaugh目前在沃顿商学院担任米勒·安德森和谢勒德(Miller Anderson&Sherrerd)金融学教授。袁宇师从Stambaugh教授,两人共同将学术研究成果运用于投资领域,合作创立了鸣石。

那么,李硕和袁宇谁才是鸣石投资的实际控制人?

而根据从中国证券投资基金业协会信息公示的查询结果来看,鸣石的实际控制人为李硕,其职务为法定代表人、总经理、执行董事,2010年12月加入鸣石投资。从李硕的工作履历中可以看到,其在鸣石任职期间也在不同时期就职于吉林市中信出国服务有限公司及无锡傲信投资企业。

在出资人信息一栏中,李硕的认缴资金比例最高为50%,而袁宇在声明中提到的上海松盟投资管理有限公司则以35%的认缴比例为鸣石投资的第二大股东。

通过天眼查查询可得,上海松盟投资管理有限公司于2015年10月24日成立,法定代表人为袁庆和。事实上,袁庆和于2017年5月4日才成为该公司法人,此前公司法人为鸣石投资副总经理王晓晗。

值得关注的是,上海松盟投资管理有限公司的投资人也于2018年11月2日进行过股权变更,变更前公司的投资人为袁宇和袁庆和;变更后的投资人名单中增加了李硕、王晓晗和陈红青的名字。

从公司的实际股权比例来看,天眼查显示,袁宇为该公司的疑似实际控股人,认缴金额为725万人民币,股权占比为72.5%;李硕的认缴金额为100万人民币,股权占比为10%;王晓晗的股权占比为7.5%;袁庆和与陈红青各占5%。

在此情况下,袁宇和李硕的控制权认定是否可以明晰?

德衡律师集团高级合伙人徐红亮认为,从鸣石投资的股权比例来看,李硕为控股股东,但控股股东不等于实际控制人。根据《公司法》条216条规定,实际控制人,是指虽不是公司的股东,但通过投资关系、协议或者其他安排,能够实际支配公司行为的人。如果股权代持协议的内容显示李硕仅为代持人,则此控股股东不是实际控制人。

因此,要判断实际控制人应当依据事实认定,而非单纯依据工商登记情况来认定。进一步而言,袁宇为上海松盟投资管理有限公司的大股东,没有争议,但是否是实际控制人,无法判断。

鸣石公章被占有何后果?

事实上,双方除了对实际控制权各执一词,袁宇亦提到,鸣石投资的公章目前被社会闲散人员恶意侵占。如果事实真如袁宇所言,那么抢夺公章的危害有哪些?是否构成违法行为?

徐红亮此前接受记者采访时便提到,一家公司的正常经营管理,使用各类的印章包括公章、财务章、法人章等,都需按照公司的章程正常使用。抢夺公章行为本身与公司法相悖。无论是股东还是参与公司管理者都不应该暴力抢夺,公章交接双方应该通过双方的协商,按照公司章程或者相关的法律规定进行正常的交接。

是否触发“关键人条款”?

第一则和第三则声明中都提到了“关键人条款”问题,是否触发条款关系到基金运作的未来。在第一则网传声明中,袁宇使用的是“已经触发关键人条款”的字眼,而第三则声明中则提到“可能触发关键人条款”。

那么什么是“关键人条款”,此次纠纷是否触发该条款?

所谓“关键人条款”是指,当指定的基金管理团队的核心成员身故或离开基金时,基金将暂停投资或解散并清算。

而关键人一般是指在基金募集、项目获取、投资决策、增值服务、投资退出等重要环节发挥关键性作用的团队核心成员。因此,关键人条款通常是私募股权基金有限合伙协议的必备条款。

不过,不同协议对关键人条款的规定有所不同,一般而言是指关键人在整个基金存续期间不得离开,否则LP(有限合伙人,仅投资资本不参与公司管理)有权要求中止向基金进行出资承诺和后续投资,若未能在规定期限内就替代人选达成协议,基金将解散并进行清算。关键人士可以有一名或多名,人数不同也会影响协议的具体规定;若有多名关键人,即便其中一人离职,也不一定会对基金运作产生很大影响。

由于目前暂无相关协议细则,加之袁宇和李硕的去留问题待解,因此无法确定是否触发上述条款。

截至发稿前,网传袁宇放出松盟公司与李硕签订的《股权代持协议》以证事实。如果代持协议属实,那么上述行为或与证监会发布的规定相悖。

2021年初,证监会发布《关于加强私募投资基金监管的若干规定》,其中第五条明确表示:私募基金管理人的出资人不得有代持、循环出资、交叉出资、层级过多、结构复杂等情形,不得隐瞒关联关系或者将关联关系非关联化。

诸多问题之下,投资人的权益由谁保障?相关事件带来的损失又由谁来承担?新的反转是否会再次出现?

将持续关注。

京公网安备 11010802028547号