记者 黄蕾 “以光大银行为研究对象,计算出该行目前的数据资产价值超过千亿元。”瞭望智库与光大银行8月联合发布《商业银行数据资产估值白皮书》(以下简称《白皮书》),以光大银行为例,完成了对其首次数据资产价值计算。

尽管数据已是重要的基础设施和热门资产,但我国数据要素市场的发展仍处于探索阶段。如何对数据资产进行定义、确权、估值及交易流转,仍是难题。

光大银行副行长杨兵兵表示,数据确权是数据要素流通的前提,能充分保障数据流通各参与方的权益;数据定价是数据要素流通的基础,保障数据在市场的参与下逐步趋于公允价格;数据交易是数据要素流通的关键,通过逐步完善的交易机制,实现数据要素的有序流通。

银行数据如何进行合理的估值和定价?“数据资产价值的计算方法,就像我们解一道应用题,使用最朴素的、都能理解的方法,就是先确定‘算什么’,再知道‘怎么算’,最后采集数据、代入公式得到最终的价值。”光大银行信息科技部总经理史晨阳如是总结。

数据资产怎么估值

据了解,《白皮书》以光大银行为研究对象,针对17个估值对象确定了17个数学计算公式,结合111个计算参数,明确出198个计算指标及口径。最终,采集了198个指标数据,计算出光大银行目前的数据资产价值超过千亿元。

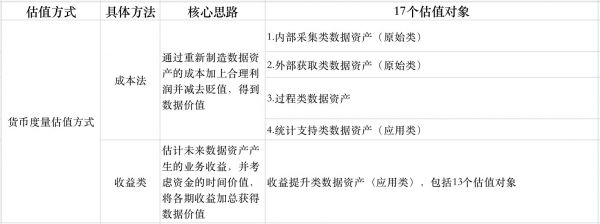

具体来看,《白皮书》首先将银行数据资产分为原始类、过程类和应用类,共17个估值对象。其中,原始类包括内部采集类数据资产和外部获取类数据资产两个估值对象,过程类数据资产作为一个估值对象,应用类包括统计支持类数据资产一个估值对象,和收益提升类数据资产的三大类,共13个估值对象。

估值方法来看,因为数据资产目前有货币度量估值方式和非货币度量估值方式,考虑到普适性、数据资产特征、业务收益对应性等因素,对于这17个估值对象,《白皮书》采用货币度量估值方式中的成本法和收益法来估值(如图)。

其中,收益提升类数据资产是指在业务开展环节中,输出业务洞察,直接赋能产生业务收益的数据资产,包括模型、数据产品等。算法模型便是一种典型的收益提升类数据资产,业务应用前景范围广,业务支持与决策方式多,被认为是银行最广泛、最重要的收益提升类数据资产类型。

以银行业常用算法模型类数据资产为例,根据其与业务价值产生关联程度,可分为直接收益模型和全领域通用模型两大类型。直接收益模型包含能直接支持营销、运营和风险管理三大领域的收入增加或损失减少的模型,其输出价值可以根据细分业务领域收益情况直接进行估值。全领域通用模型主要指输出结果可以被跨领域、跨条线、跨部门使用,或作为面向高层业务决策算法模型输入的的一类模型,其输出价值体现在上层直接收益模型中,具体来说,如下图,直接收益类模型可分为3大类,其中“通用营销模型”、“通用运营模型”、“通用风险模型”并称为“分领域通用模型”,作为一个估值对象。

以其中的营销类模型为例,《白皮书》提到,在大数据营销类模型应用之前,银行业务人员主要通过地毯式营销将相关产品推荐给一类客群。这种粗放式营销,一方面会导致有限的营销资源被过度分散,另一方面无法有效满足不同客户的差异化购买偏好,导致营销转化率低。

各金融机构逐步开始应用大数据营销类模型,通过预测能力强大的集成算法、深度学习算法进行模型开发,能有效识别出高营销成功率的客户名单,协助业务人员最大限度的开展精准营销,促进客户购买产品,并最终提升产品销售收入。

因此,大数据营销类模型输出的价值,主要体现在模型应用前后产品销售收入的增加上,可以通过客户人次增量和产品客均收益获得进行对比。营销类模型基于客户和产品的关系可进一步分为促进新客首购产品的交叉营销类模型、促进老客回购产品的向上营销类模型以及通用购买预测模型三类。

中国互联网金融协会副秘书长朱勇认为,数据要素被视为转变经济发展方式的抓手,但并非所有的数据都能称之为数据资产,只有关乎到国家治理能力,能够成为优化分配和使用自然资源和社会资源的关键依据或具备重大商业价值的数据资源才是数据治理、数据资产化的对象。

数据要素市场建设面临五方面挑战

构建数据资产估值体系的终极目标,是推动数据要素市场化发展。这其中,金融业作为数据密集型行业,以及数据要素的生产大户和需求大户,是我国最有可能率先培育出数据要素市场的垂直领域。不过,从现状来看,推进数据要素市场建设,存在五大方面的挑战。

第一,数据确权应更多关注使用权,淡化所有权。

中国人民银行征信中心副主任李连三表示,很多数据的产生涉及多个利益相关方,参与主体多、权益关系复杂,从数据所有权视角看,很难界定数据权属,全球主要经济体在立法和实践中并没有对数据所有权进行清晰界定,而是侧重于数据合规使用问题。从数据使用视角看,数据涉及产生数据的各利益相关方利益,需要各利益相关方共治,在采集、存储和使用过程中应保证各利益相关方权益,例如,金融机构在推动信贷信息共享中需要征得信息主体的授权同意等。数据资产价值的发挥取决于数据合规使用的机制安排,在兼顾各利益相关方权益的前提下,有序推进数据的开放、共享、交互、使用,是促进数据要素市场健康规范发展的重点和难点。

民生银行信用卡中心副总裁谭少慧表示,数据确权是机构面临的基础性、关键性问题。在以个人信息作为交易对象的场景中,数据的所有权大概率属于个人;但对于将个人信息进行匿名化处理后的数据,目前仍缺乏相应的确权机制和保护体系。

第二,数据加工处理方式有待升级。中国银行业协会研究部主任李健表示,数据资产可以被多维度加工,加工处理后的数据可以成为一种新的数据资产。作为连接数据与应用的桥梁,变量加工体系越来越重要,传统以代码编写为核心的变量加工方式在日益增长的规模化数据处理需求面前显得捉襟见肘。一方面,传统变量加工方法通常由科技人员依据业务人员提出的加工需求进行代码编写、测试和验证工作,工作量极大且极为繁复;另一方面,手工编写的代码不具备跨平台的通用性,数据在不同平台的协同对接过程中,兼容性也较差。

第三,机构、市场的数据治理和应用能力面临更高要求。李健以金融业为举例称,一方面在数字化转型过程中银行内部各个业务条线都积累了大量的原始数据,数据质量参差不齐,对业务的重要性也有差异;另一方面,数据分散在不同业务系统中,呈现零散式分布,横向纵向割裂,部门之间、条线之间对客户数据配置水平比不一致,加大了后续数据整合和应用的难度。如何规范数据治理、提升数据要素价值挖掘能力,通过有针对性的数据治理举措来实现数据的可见、可管、可用,如何将原始数据转化为可应用的优良数据资产,都面临着更高要求。

第四,数据资产的估值方法还不够科学、客观。由于数据资产的概念不清晰,且现行的会计评估与计量方法难以有效满足数据资产估值的实际需求,导致其未能被有效确认与计量。部分企业已经确认的数据资产只能以专利的形式记录在无形资产条目上,账面价值与实际价值不符,未实现数据要素与知识、管理等其他要素的有效区分。

中国金融电子化公司副总经理潘润红认为,由于数据确权和估值缺乏相应依据,造成了两大困境:一是金融机构按照审慎管理的原则,不愿、不想、不能共享;二是由于缺乏针对金融数据的评估体系、可信流通体系,进而无法实现数据资产价值的最大化。

第五,数据安全和隐私问题仍然突出。潘润红表示,尽管监管部门连续出手,但数据的采集、存储、共享等环节隐私泄露问题仍时有发生,数据黑产仍然猖獗。同时,过度收集用户信息、大数据杀熟等数据垄断现象也亟需警惕。

京公网安备 11010802028547号