记者 蔡越坤 信托公司非金融子公司市场乱象遭到监管关注。

2021年7月30日,中国银保监会发布《中国银保监会办公厅关于清理规范信托公司非金融子公司业务的通知》(以下简称《通知》)。

《通知》共七条,以“压缩层级、规范业务”为主要思路,加强信托公司境内一级非金融子公司管控,明确清理规范工作安排。

一是压缩层级。自《通知》印发之日起,信托公司不得新增境内一级非金融子公司。已设立的境内一级非金融子公司不得新增对境内外企业的投资。信托公司可选择保留一家目前从事特定业务的境内一级非金融子公司,并应当有计划地按照《通知》要求以转让股权等方式清理对相关企业的投资;

二是规范业务。一方面,规范信托公司选择保留的境内一级非金融子公司的新增业务,并对其存量业务提出要求。另一方面,明确清理工作完成前,相关企业原则上不得新增业务;

三是明确清理规范工作安排。落实信托公司主体责任,加强监管部门的监督管理职责,共同推进该项工作有序开展。

关于《通知》出台的背景,今日,银保监会有关部门负责人在答记者问时表示,近年来,部分信托公司以固有资产直接或间接设立从事私募股权投资等业务的境内一级非金融子公司。这类公司在服务实体经济、加强与母公司战略协同等方面发挥了一定积极作用,但部分公司由于经营管理相对薄弱、合规意识相对淡薄,在展业过程中也滋生了市场乱象,累积了风险。如开展监管套利、隐匿风险的通道业务;与母公司之间存在融出资金、转移财产、输送利益等违规关联交易问题等等。基于此,银保监会办公厅发布《通知》,从压缩层级、规范业务角度出发,整顿规范信托公司非金融子公司,治理市场乱象。

关于《通知》要求信托公司清理对哪些企业的投资?如何规定清理时限安排?

银保监会有关部门负责人指出,信托公司对以下企业的投资属于《通知》规定的清理范围:一是信托公司按照《通知》规定选择保留的境内一级非金融子公司在境内外投资的企业;二是信托公司其余境内一级非金融子公司及其在境内外投资的企业。信托公司对上述企业的投资应当以转让股权等方式完成清理,清理期限不得超过3年。上述企业中有存续基金业务的,信托公司可不受前述期限限制,但应当于相关项目清算后1年内完成投资清理。清理确有困难的,信托公司可向属地银保监局提交延长清理期限报告一次,延长期限不得超过1年。

值得注意的是,2020年6月24日银保监会发布的《关于开展银行业保险业市场乱象整治“回头看”工作的通知》中,提及信托公司非金融子公司管理问题,信托公司与非金融子公司违规开展关联交易,融出资金、转移财产、输送利益;非金融子公司层级过多,组织架构复杂,超出信托公司管理能力等。

针对《通知》出台的背景,7月30日,用益信托研究员帅国让接受记者采访时表示,监管层清理非金融子公司主要还是从清理非标、资金池业务角度出发,因为信托公司大量通过非金融子公司开展业务,脱离了监管范围。

此外,针对该《通知》出台的意义,帅国让表示,其一,有利于防范监管套利及防控风险;其二,有利于促进信托业改革和深度转型发展;其三,有利于信托业长久稳健发展。

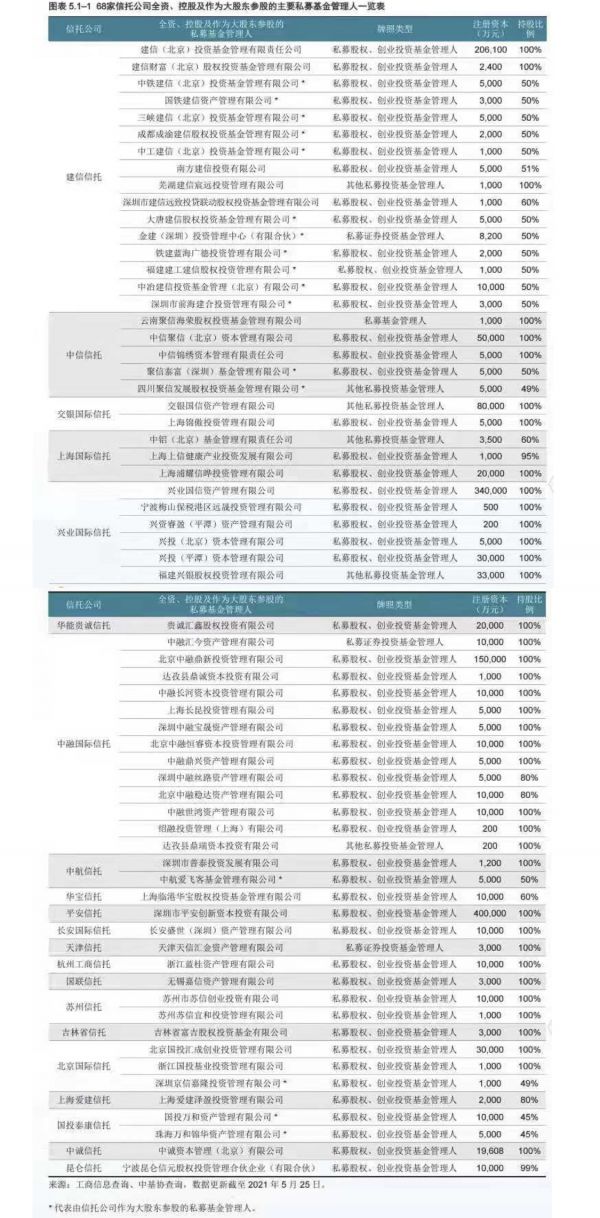

附:68家信托机构全资、控股大股东参股的主要私募管理人(私募机构不属于金融机构的范畴)

1

京公网安备 11010802028547号

京公网安备 11010802028547号