记者 胡群 2020年已近岁末,上证指数年初至今(12月29日)上涨10.78%,深证成指上涨33.93%,沪深300上涨23.10%,科创50上涨33.75%;道琼斯工业指数年初至今(12月28日)上涨6.54%,纳斯达克指数上涨43.76%,标普500上涨15.62%。然而,对于普通投资者而言,投资股票风险太高,多少收益率才是他们认为的无风险临界点?

“从用户对收益和风险评估的角度看,理财投资预期收益风险警戒点(注:风险警戒点即用户觉得理财投资产品的年化收益率达到多少时,开始觉得是有风险的)从2017年、2018年的10%,到2019年的6%,2020年继续下降到5%,连续呈现下降的趋势。”微众银行.银行用户体验联合实验室近日发布《2020银行用户体验大调研报告》(以下简称《报告》)指出,在不断变化的理财投资市场环境下,用户的风险意识逐年增强。

来源:《2020银行用户体验大调研报告》

当前5%的收益率在市场中处于什么位置?

12月29日,1年期上海银行间同业拆放利率(Shibor)为3.0010%。12月21日确定的1年期LPR为3.85%。普益标准监测数据显示,2020年12月19日-12月25日,235家银行共发行了1549款银行理财产品(包括封闭式预期收益型、开放式预期收益型、净值型产品),封闭式预期收益型人民币产品平均收益率为3.84%,较上期增加0.05个百分点。

为何理财投资预期收益风险警戒点逐年降低?

《报告》追踪2017年至2020年的数据发现,用户在选择理财投资方式的过程中,主要考虑因素是风险、收益和流动性。其中,2017年和2018年用户在理财投资方面对于收益的关注要高于风险大小。2019年以后,尤其是2020年用户在选择理财投资方式时,风险大小成为比例最高的投资因素,收益方面的考量次之。另外,理财投资灵活性也越来越被重视。

早在2018年,中国人民银行党委书记、银监会主席郭树清在第十届陆家嘴金融论坛上强调,“高收益意味着高风险,收益率超过6%的就要打问号,超过8%的就很危险,10%以上就要准备损失全部本金。”

近年随着P2P暴雷、债券违约等事件频繁发生,投资者对已受到较多教育。2014年,中国市场共有6只债券出现违约,随后违约数量快速攀升。2018年受金融去杠杆政策影响,债券违约数量激增至125只。截至12月10日,2020年当年新增违约债券134只。从违约金额来看,2014年债券违约债券金额为13.4亿元,到2019年达1496.04亿元。单只债券违约的平均金额由2014年的2.23亿元上升至2020年的11.2亿元。中国银行报告指出,自2014年“超日债”违约以来,中国债券市场违约事件时有发生,违约常态化已是现实。考虑到疫情影响之下世界经济持续低迷,中国经济下行压力仍存、未来违约事件也可能阶段性增加。

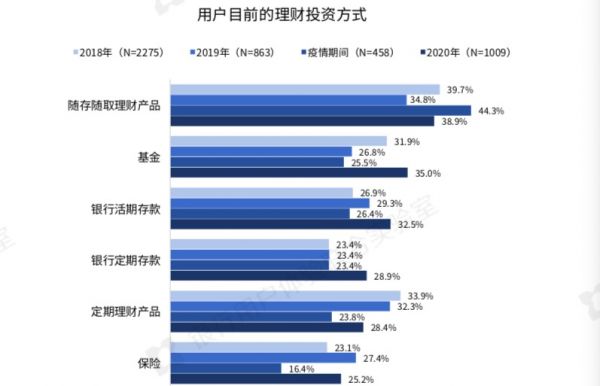

对于普通投资者而言,近年投资债券和P2P的占比较低,更多的选择风险较低的随存随取理财产品和基金、银行活期存款、定期存款等。《报告》大调研数据显示,2020年各种理财投资方式中比例较高的是随存随取理财产品、基金、银行活期存款、银行定期存款和定期理财产品。疫情时期用户理财投资态度趋保守稳健,理财投资更注重风险。因而用户对随存随取理财产品较为青睐,随着疫情缓和,用户配置基金、银行定期存款、定期理财产品、保险、股票的用户比例相比疫情期间有明显提升。

来源:《2020银行用户体验大调研报告》

《报告》认为,基金大受欢迎的背后主要受“整体投资市场环境变化”和“投资者思维转变”两大原因。近两年,多只公募基金收益翻番,爆款基金频现,吸引着投资者“借基入市”。用户认为股票投资门槛较高,比较考验投资者对市场的判断能力和选股能力。同时,疫情影响下用户理财投资风险意识不断提升,不少用户转变了理财投资思维,相较于高风险的股票,用户主观上认为基金风险更可控,对理财知识、技术要求相对较低,因此除了配置部分银行存款外,基金成为用户理财投资主要选择方向。2020年用户理财投资方式中,基金用户比例(35.0%)显著高于股票(23.8%)。

更为重要的是,用户理财投资的目的也发生了较大变化。2019年用户理财投资以“财富增值”为目的的占比居于首位,2020年用户以控制消费、攒钱为目的进行理财投资的比例跃居首位,与此同时,用户风险意识增强,储备资金养老和养育下一代也越来越被重视。

京公网安备 11010802028547号