记者 王涵 定了!蚂蚁集团耗时25天冲击科创板上市过会。

9月18日,上交所发布公告,同意蚂蚁集团科创板上市申请。而就在前一天,蚂蚁集团设立的重庆蚂蚁消费金融有限公司迎来银保监会批复。

根据相关的上市流程,上交所上市委员会审核通过之后,下一步将报送证监会注册,证监会同意注册后即可启动上市发行。

此前,上交所于9月9日表示,科创板上市委将于9月18日召开2020年第77次审议会议,审议蚂蚁首发上会事宜。18日下午,审议结果公告,为“同意蚂蚁科技集团股份有限公司发行上市(首发)”。

蚂蚁计划在A+H同步上市,蚂蚁已成为全球最大独角兽,蚂蚁的上市也可能成为今年全球规模最大的IPO。

多轮问询 + 229页回复

上交所于8月25日受理蚂蚁集团科创板上市申请,随后就相关问题对蚂蚁进行问询。根据9月7日公布的问询函回复,蚂蚁共被问及6大类21个问题,涵盖发行人股权结构及董监高基本情况、发行人业务、公司治理与独立性、财务会计信息与管理层分析、重大事项提示和风险因素等。

蚂蚁提交了两份总计长达229页的回复函,第一份内容还包括拟重点投入研发的技术领域及方向,包括人工智能、风险管理、安全、区块链、计算及技术基础设施等。9月9日上交所披露了蚂蚁对第二轮问询回复,蚂蚁提交的32页回复内容包括对监管政策、市场竞争情况等5个问题的答复。

基于蚂蚁对多轮问询的回复以及此前提供的材料,9月18日,上交所上市委员会最终给出同意蚂蚁集团发行上市的审议结果。

在此前公开的招股文件中,蚂蚁首次亮出技术家底:公司技术人员占比64%,覆盖所有业务线。

业内人士感叹,上会流程进展高效,这背后既是监管部门及上交所市场化高效审核工作思路的体现,也因为蚂蚁集团的受理材料相对完备、问询回复及时。同时,还与当下科技和科技公司受到全社会重视的时代大环境有关,可谓“天时地利人和”。

上市前再获消费金融牌照

就在首发上会前夕,蚂蚁集团再收入一块消费金融牌照。银保监会批复同意设立重庆蚂蚁消费金融有限公司。

9月17日晚间,两家上市公司千方科技与鱼跃医疗发布公告,受到来自银保监的批复,同意蚂蚁集团在重庆市筹建重庆蚂蚁消费金融有限公司。距离8月22日重庆蚂蚁消费金融有限公司申请筹建,尚不足一个月。

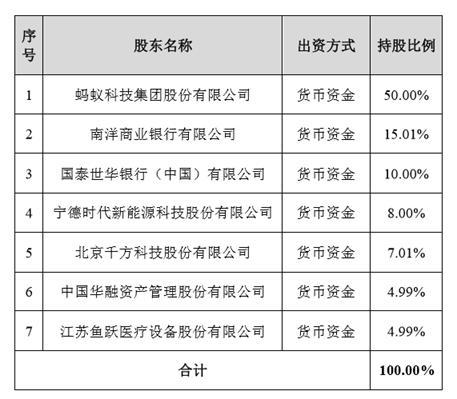

根据此前公告,蚂蚁消费金融注册资本80亿元,其中,蚂蚁集团出资40亿元,持股50%;南洋商业银行有限公司出资12.008亿元,持股15.01%;国泰世华银行(中国)有限公司出资8亿元,持股10%;宁德时代出资6.4亿元,持股8%;千方科技出资5.608亿元,持股7.01%;中国华融出资3.992亿元,持股4.99%;鱼跃医疗出资3.992亿元,持股4.99%。

在蚂蚁集团提交上市招股说明书中,根据公司与其他投资者签署的相关协议,蚂蚁消金在完成设立后预计不会纳入合并报表范围。

兴业研究分析师成敬此前在研报中分析,蚂蚁集团之所以申请消费金融牌照,是因为传统在线小额贷款公司的杠杆率通常为二至三倍,但消费金融公司的贷款规模可以达到其注册资本的10倍,更高的金融杠杆率将极大助力蚂蚁的消费金融业务。

值得一提的事,蚂蚁集团上市在央行《金融控股公司监督管理试行办法》等金融政策新规等密集发布。对于新规是否会对蚂蚁集团的业务发展和竞争力产生较大影响,上交所披露的蚂蚁集团第二轮审核问询函回复中,针对“民间借贷利率司法保护上限”“金控准入管理”等政策新规,蚂蚁集团表示,相关监管体制、法律法规和政策的变化可能增加公司的合规难度和提高合规成本,但不会对公司的持续经营能力造成重大不利影响。

待蚂蚁消金获批筹建后,蚂蚁在其金融业务板块上再添一张牌照。此前蚂蚁已拥有第三方支付、基金销售、基金管理、财险、相互保险、保险经纪、网络小贷、民营银行等多个持牌业务。

京公网安备 11010802028547号